Сроки полезного использования согласно мсфо 16

Представим себе распространенную для международных корпораций ситуацию: у компании есть головной офис в стране местонахождения и филиалы в других странах.

Штаб-квартира материнской компании определила сроки полезного использования основных средств для всей группы компаний. Дочерние компании должны амортизировать свои ОС в течение этих сроков полезного использования, установленных материнской компанией.

Но отдельные страны имеют свои собственные законы или правила в отношении сроков полезного использования, которые не совпадают с предписаниями материнской компании.

Кроме того, аудиторы дочерней компании настаивают на использовании сроков, которые соответствуют учетной политике материнской компании.

Как в этой ситуации можно отразить учет основных средств в финансовых отчетах?

Что предписывают правила МСФО?

Это большой вопрос для многих групп компаний, – он возникает регулярно, и многие компании в составе группы используют разные сроки полезного использования своих активов. И аудиторы, как правило, настаивают на амортизации этих активов в течение сроков полезного использования, общих для всей группы.

С одной стороны, общие для группы компаний сроки – это очень практично.

Но в стандарте МСФО (IAS) 16 говорится, что срок полезного использования актива определяется на основе ожидаемой полезности этого актива для компании (параграф 57).

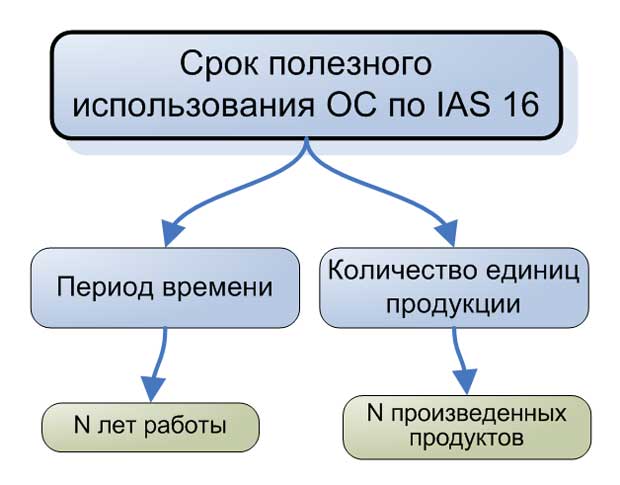

Согласно параграфу 6 IAS 16, срок полезного использования это:

- Период времени, в течение которого, как ожидается, актив будет доступен для использования компанией; или

- Количество единиц продукции или аналогичных единиц, которые, как ожидается, компания получит, используя этот актив.

Таким образом, срок полезного использования зависит от конкретного актива и отдельной организации.

Срок полезного использования ОС по МСФО (IAS) 16.

Срок полезного использования ОС по МСФО (IAS) 16.

Вполне возможно, что материнская компания может использовать один и тот же тип активов в течение более длительного периода, чем ее дочерняя компания, и в результате обе компании могут применять разные сроки полезного использования.

Представьте себе, что одна дочерняя компания работает в северной Канаде, а другая работает в южной Индии. Совершенно разные климаты – один холодный, другой теплый.

Допустим, обе компании купили одну и ту же буровую установку, которая будет использоваться снаружи, на открытом воздухе.

Вполне вероятно, что дочерняя компания из Канады будет использовать одну и ту же установку в течение более короткого времени, чем компания из Индии, только потому, что температура в этой местности намного ниже, грунт более сложный для бурения, и буровая машина исчерпает свой ресурс раньше, чем в индийском теплом климате.

Так что в этом случае разные сроки полезного использования для одних и тех же активов вполне обоснованы.

Однако есть и противоположный аргумент. При консолидации отчетности МСФО (IFRS) 10 предписывает, что компании в составе группы ДОЛЖНЫ применять одни и те же принципы учетной политики!

Да, это так, но срок полезного использования является НЕ учетной политикой, а учетной оценкой, которая специфична для каждой компании и каждого актива. Таким образом, разрешено применять различные учетные оценки, основанные на специфике этой компании.

Однако на практике очень распространено то, что материнская компания устанавливает срок полезного использования для всех активов внутри группы, и хотя такая практика может не полностью отражать реальность в учете, она широко распространена.

Итак, что делать, если местное законодательство устанавливает для целей налогообложения иные сроки полезного использования или нормы амортизационных отчислений, которые отличаются от сроков и норм, установленных самой группой?

Возможны несколько вариантов:

Вариант 1. Дочерняя компания амортизирует свои ОС за тот же срок полезного использования, что и ее материнская компания. Если местные нормы правила амортизации для целей налогообложения отличаются, дочерняя компания должна признать отложенный налог.

Вариант 2. Дочерняя компания амортизирует свои ОС в течение срока полезного использования, который предусмотрен местным законодательством.

Когда дочерняя компания готовит пакет отчетности для целей консолидации, она будет его корректировать, чтобы согласовать сроки полезного использования с политикой группы, и, опять же, потребуется отразить отложенный налог в этом пакете отчетов консолидации.

Вариант 3. Материнская компания может внести корректировку при консолидации всех дочерних компаний.

Но если родитель владеет несколькими дочерними компаниями, без должной автоматизации может быть крайне сложно отслеживать корректировки каждой дочерней компании.

Самый простой подход, вероятно, первый, когда дочерняя компания применяет сроки и ставки группы в своем учете и учитывает отложенное налогообложение.

С одной стороны, в этом случае отражение ОС в отчетности может не соответствовать реалиям дочерней компании, но если дочерняя компания не должна представлять финансовую отчетность на какой-либо публичный рынок, такой как фондовая биржа, и отчитывается только перед налоговой инспекцией и материнской компанией, этот вариант может быть приемлемым.

Если дочерняя компания достаточно велика, и ее акции или другие финансовые инструменты торгуются публично на фондовой бирже или если ее финансовые отчеты представляют интерес для широкого круга пользователей, то второй вариант предпочтительней.

Пример применения различных сроков полезного использования в группе компаний.

Дочерняя компания приобрела здание со стоимостью 120 000 д.е. Местное налоговое законодательство предписывает амортизировать здания прямолинейно в течение 40 лет, но политика группы заключается в том, чтобы использовать здания в течение 30 лет, а затем продавать их. Ставка налога на прибыль для дочерней компании составляет 20%.

Первый подход: тот же срок полезного использования, что и в материнской компании.

Дочерняя компания обесценивает здание в течение 30 лет точно так же, как ее материнская компания.

- Ежегодная амортизация составляет: 120 000 / 30 = 4 000 д.е.

- Балансовая стоимость на конец 1 года: 120 000 – 4 000 = 116 000 д.е.

- Амортизация для целей налогообложения составит: 120 000 / 40 = 3 000 д.е.

- Налоговая база на конец 1 года: 120 000 – 3 000 = 117 000 д.е.

- Поскольку налоговая база отличается от бухгалтерской балансовой стоимости, должен быть признан отложенный налог в размере: 20% * (117 000 – 116 000) = 200 д.е.

Бухалтерские проводки в учете дочерней компании:

- Дебет. Прибыли и убытки – Амортизация: 4 000 д.е.

- Кредит. Основные средства – Накопленная амортизация: 4 000 д.е.

- Дебет. Отложенный налоговый актив: 200 д.е.

- Кредит. Прибыли и убытки – Отложенный налог на прибыль: 200 д.е.

Нет необходимости выполнять какие-либо корректировки при консолидации отчетности.

Второй подход: корректировка пакета отчетности для целей консолидации.

Дочерняя компания обесценивает здание в соответствии с местным законодательством.

- Годовая амортизация составляет: 120 000 / 40 = 3 000 д.е.

- Балансовая стоимость на конец 1 года: 120 000 – 3 000 = 117 000 д.е.

- Налоговая амортизация такая же, поэтому в учете дочерней компании не возникает отложенный налог.

Бухгалтерские проводки – в отдельной финансовой отчетности дочерней компании:

- Дебет. Прибыли и убытки – Амортизация: 3 000 д.е.

- Кредит. Основные средства – Накопленная амортизация: 3 000 д.е.

При консолидации отчетности необходимо сделать следующие корректировки в финансовой отчетности группы.

Корректировка амортизации на сумму разницы между политикой группы и местными налоговыми правилами:

- Дебет. Прибыли и убытки – Амортизация: 1 000 д.е.

- Кредит. Основные средства – Накопленная амортизация: 1 000 д.е.

Корректировка отложенного налога:

- Дебет. Отложенный налоговый актив: 200 д.е.

- Кредит. Прибыли и убытки – Отложенный налог на прибыль: 200 д.е. (1 000 * 20%)

Из приведенных выше примеров видно, что с точки зрения группы легче использовать одни и те же учетные оценки (подход 1), чтобы уменьшить количество корректировок и бухгалтерских проводок.

Источник

Основными вопросами, рассматриваемыми в МСФО (IAS) 16, являются признание основных средств, их оценка на момент и после признания, обесценение основных средств (хотя существует IAS 36, который полностью посвящен вопросам обесценения, в т.ч. основных средств) и прекращение признания.

Признание основных средств.

[см. параграфы IAS 16:7 – 14]

Основные средства (англ. ‘property, plant and equipment’) – это материальные активы, предназначенные для использования в производстве, поставки товаров или оказания услуг, для сдачи в аренду другим лицам или для административных целей; при этом ожидается, что они будут использоваться более одного периода.

[см. определение в параграфе IAS 16:6]

В МСФО (IAS) 16 указано, что стоимость объекта основных средств признается в качестве актива, только в том случае, если:

- объект соответствует определению основных средств;

- признается вероятность того, что компания получит будущие экономические выгоды, связанные с этим объектом; а также

- стоимость объекта может быть надежно оценена.

Этот принцип признания применяется ко всем издержкам в момент их возникновения, которые связаны с приобретением или строительством объекта основных средств, при первоначальном его учете и впоследствии, при добавлении или замене его компонентов или комплексном обслуживании.

Затраты, формирующие первоначальную стоимость.

[см. параграф IAS 16:11]

Некоторые объекты основных средств могут быть нужны компании по соображениям безопасности или охраны окружающей среды.

Хотя они не могут напрямую увеличить будущие экономические выгоды, их наличие неизбежно для получения будущих экономических выгод от других активов и, следовательно, они должны быть признаны в качестве актива.

Например, станция очистки воды может потребоваться химическому производителю, чтобы получить право на некоторые технологические процессы.

Последующие затраты.

[см. параграфы IAS 16:12 – 14]

Регулярное обслуживание актива признается в составе прибылей и убытков по мере возникновения, поскольку оно просто поддерживает (не повышает) способность актива приносить будущие экономические выгоды.

Однако некоторые компоненты объекта основных средств могут потребовать замены через регулярные промежутки времени, например, интерьеры и оборудование самолетов.

В таком случае предприятие прекращает признание старого компонента в балансовой стоимости актива и признает стоимость нового компонента. То же самое относится к комплексным проверкам на неисправности, капитальному ремонту и аналогичным действиям.

Первоначальная оценка стоимости основных средств.

[см. параграфы IAS 16:15 – 28]

Объект основных средств, который признается в качестве актива, оценивается по его первоначальной стоимости (англ. ‘cost’).

Стоимость объекта основных средств при первоначальной оценке включает:

- цену его приобретения, включая импортные пошлины и налоги на покупку, после вычета торговых скидок;

- любые издержки, непосредственно связанные с доставкой актива в место эксплуатации и подготовкой его к эксплуатации. Примерами таких затрат являются: затраты на подготовку площадки, стоимость доставки, установки и сборки и т. д.

- первоначальную оценку затрат на демонтаж, удаление объекта и восстановление участка, на которой он расположен.

Стоимость объекта основных средств представляет собой эквивалент денежной стоимости на дату признания.

Если платеж выходит за пределы обычных условий кредитования, разница между эквивалентом денежной стоимости и суммой платежа признается в качестве процентного расхода (если только такие проценты капитализируются в соответствии с МСФО (IAS) 23 «Затраты по заимствованиям» ).

Если актив приобретается в обмен на другой немонетарный актив, первоначальная стоимость будет оцениваться по справедливой стоимости, кроме следующих случаев:

- в операции обмена отсутствует коммерческий характер или

- справедливую стоимость активов (переданного и полученного) невозможно надежно оценить.

Если приобретенный актив не оценивается по справедливой стоимости, то его первоначальная стоимость оценивается по балансовой стоимости переданного актива.

[см. параграф IAS 16:24]

Последующая оценка.

[см. параграфы IAS 16:29 – 66]

Предприятие может выбрать 2 модели учета для своих основных средств:

- Модель учета по первоначальной стоимости (‘cost model’). Предприятие должно учитывать актив по его себестоимости за вычетом накопленной амортизации и любых накопленных убытков от обесценения.

- Модель учета по переоцененной стоимости (‘revaluation model’). Предприятие должно учитывать актив по переоцененной стоимости. Переоцененная стоимость представляет собой справедливую стоимость на дату переоценки за вычетом последующей накопленной амортизации и последующих накопленных убытков от обесценения.

Предприятие должно переоценивать свои активы с достаточно регулярно, чтобы их балансовая стоимость не отличалась существенным образом от их справедливой стоимости на конец отчетного периода. При переоценке объекта основных средств переоценивается весь класс основных средств, к которому принадлежит этот актив.

Изменение балансовой стоимости актива в результате переоценки следует рассматривать следующим образом:

Изменение балансовой стоимости | Где | Относится |

|---|---|---|

Увеличение | Прочий совокупный доход (статья «положительная разница от переоценки») | Прибыль или убыток |

Уменьшение | Прибыль или убыток | Прочий совокупный доход, если уменьшает ранее признанную положительную разницу от переоценки |

Амортизация (обе модели).

[см. параграфы IAS 16:43 – 62A]

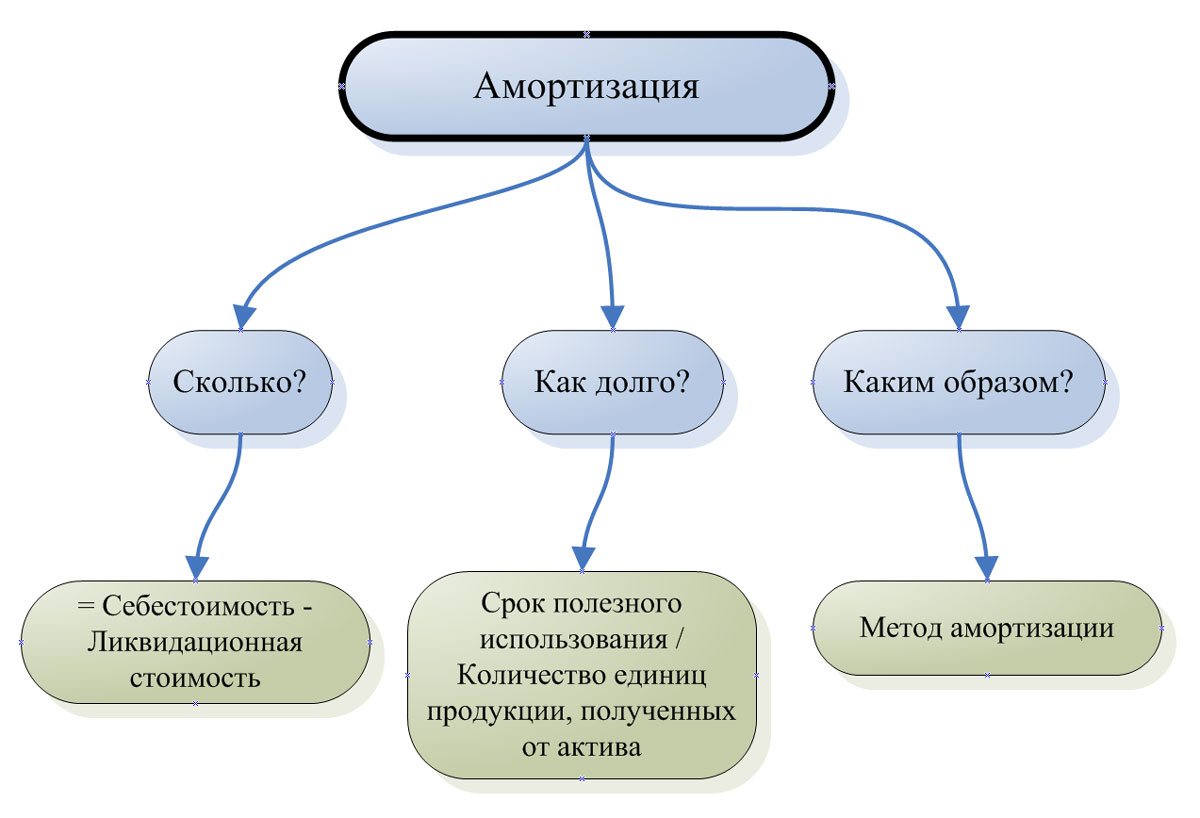

Амортизация определяется как систематическое распределение амортизируемой суммы актива в течение срока его полезного использования.

Объекты основных средств обычно амортизируются для поддержания принципа соответствия (‘matching principle’) – поскольку они действуют более 1 года, они помогают в получении доходов более чем 1 год, и поэтому их стоимость должна быть распределена среди этих лет, чтобы соответствовать доходам, которые они помогают производить.

Если вы имеете дело с амортизацией, обратите внимание на 3 основные вещи:

1. Амортизируемая величина (‘depreciable amount’): Амортизируемая величина актива – это СКОЛЬКО вы собираетесь обесценивать. Т.е зто первоначальная стоимость актива за вычетом ее ликвидационной стоимости (‘residual value’).

[см. определение в параграфе IAS 16:6]

2. Период амортизации (‘depreciation period’): Период амортизации – это КАК ДОЛГО вы собираетесь обесценивать актив. Т.е это срок полезного использования (‘useful life’).

[см. определение в параграфе IAS 16:6]

Срок полезного использования актива – это период, в течение которого, как ожидается, компания сможет использовать актив; или это количество единиц продукции или аналогичных единиц, которые компания ожидает получить в результате использования актива.

МСФО (IFRS) 16 перечисляет несколько факторов, которые должны учитываться при определении срока полезного использования: срок полезного использования и ликвидационная стоимость актива должны пересматриваться по крайней мере ежегодно – на дату окончания отчетного года.

[см. параграф IAS 16:51]

Если есть изменения в ожиданиях по сравнению с предыдущими оценками, то изменение должно учитываться как изменение учетной оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки» .

Компания должна учитывать следующие факторы при определении срока полезного использования:

- предполагаемый объем использования актива,

- предполагаемый физический износ,

- моральное или коммерческое устаревание актива и

- правовые и аналогичные ограничения на использование актива.

[см. параграф IAS 16:56]

3. Метод амортизации (‘depreciation method’): метод амортизации – это то, КАКИМ ОБРАЗОМ вы собираетесь обесценивать актив.

[см. параграфы IAS 16:60 – 62A]

Используемый метод амортизации должен отражать модель, в соответствии с которой будущие экономические выгоды актива будут потребляться предприятием.

Компания может выбрать один трех методов амортизации:

- линейный метод,

- метод уменьшающегося остатка и

- производственный метод (метод списания стоимости пропорционально объему продукции, англ. ‘units of production method’).

Выбранный метод пересматривается, по крайней мере, в конце каждого финансового года. При изменении модели использования актива метод амортизации должен быть изменен, и должен учитываться как изменение бухгалтерской оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки».

Амортизация признается в отчете о прибылях и убытках, если она не капитализируется в балансовой стоимости другого актива (например, в товарно-материальных запасах или в другом объекте основных средств).

Каждый компонент объекта основных средств со стоимостью, которая имеет значительный вес в общей стоимости объекта, амортизируется отдельно. Например, стоимость салона самолета может быть амортизирована отдельно от оставшейся стоимости самолета.

Амортизация основных средств.

Амортизация основных средств.

Обесценение актива.

[см. параграф IAS 16:63]

Здесь МСФО (IAS) 16 обращается к другому стандарту, МСФО (IAS) 36 «Обесценение активов», который предписывает правила пересмотра балансовой стоимости активов, определения их возмещаемой стоимости и убытка от обесценения, признания и возмещения убытков от обесценения и т. д.

[см. также полный текст стандарта IAS 36]

МСФО (IAS) 16 устанавливает, что компенсация от третьих лиц за обесцененные или утерянные основные средства, включается в состав прибыли или убытка, когда компенсация становится дебиторской задолженностью.

Например, требование о возмещении ущерба по застрахованному имуществу от страховой компании признается в прибыли или убытке, когда страховая компания принимает требование и одобряет страховое возмещение (после соответствующей процедуры, предусмотренной договором страхования).

Прекращение признания объекта основных средств.

[см. параграфы IAS 16:67 – 72]

МСФО (IAS) 16 предписывает прекратить признание балансовой стоимости объекта основных средств:

- при его выбытии;

- или когда ожидаемые экономические выгоды от его использования или удаления более не ожидаются.

Доходы (не классифицированные как выручка!) или расходы, возникающие в результате прекращения признания объекта основных средств, включаются в состав прибыли или убытка.

Прибыль или убыток от прекращения признания рассчитывается как чистый доход от выбытия (как правило, доход от продажи актива) за вычетом балансовой стоимости актива.

Когда прекращать признание объекта основных средств?

Когда прекращать признание объекта основных средств?

Источник