Срок полезного использования дивана по бухгалтерии

Если офисная мебель признается основным средством в бухгалтерском и налоговом учете, то для нее нужно установить срок использования и считать ежемесячно амортизацию.

Если офисная мебель признается основным средством в бухгалтерском и налоговом учете, то для нее нужно установить срок использования и считать ежемесячно амортизацию.

Какую группу по налоговой классификации нужно установить для данного имущества, как определить СПИ и считать отчисления?

Относится ли к основным средствам?

Условия признания имущества объектом ОС прописаны:

- в бухгалтерском учете – в п.4 ПБУ 6/01;

- в налоговом учете – п.1 ст.257 НК РФ.

Актив должен применяться в производственных, управленческих нуждах, приносить прибыль и не перепродаваться. Также должно быть предусмотрено его длительное использование на протяжении периода более 12 месяцев.

Главным отличием признания имущества основным средством в бухгалтерских и налоговых целях является лимит стоимости:

- до 40000 руб. – для бухучета (устанавливается предприятием самостоятельно в пределах указанной суммы, закрепляется в учетной политике);

- 100000 руб. – для налогового учета, все объекты дешевле указанной суммы основными средствами не считаются, не амортизируются и сразу списываются.

В целом офисная мебель – столы, кресла, шкафы, тумбы и прочие предметы подходят под условия отнесения к объектам ОС.

Однако не всегда выполняется необходимый лимит, часто данные предметы оказываются достаточно дешевыми, чтобы отнести их к основным фондам.

Если же все условия, включая стоимостный лимит, соблюдаются, то для данного имущества следует устанавливать срок полезного использования в бухгалтерском и налоговом учете.

К какой амортизационной группе относится?

Амортизационная группа определяется в обязательном порядке для амортизируемого имущества в целях исчисления налога на прибыль.

НК РФ четко требует брать срок использования из разрешенного диапазона для той амортизационной группы, к которой отнесен объект ОС.

НК РФ четко требует брать срок использования из разрешенного диапазона для той амортизационной группы, к которой отнесен объект ОС.

Данные группы и перечень имущества, распределяемого между ними, приведены в Классификации, утвержденной Постановлением Правительства РФ №1 от 01.01.2002.

Ранее до корректировки Классификации для нового ОКОФ мебель относилась к 4 амортизационной группе со сроком эксплуатации от 5 до 7 лет.

В 2019 году такого понятия, как мебель офисная, кресло, стол и прочее, в Классификации не содержится напрямую, то есть для данного вида имущества амортизационная группа в настоящее время не определена. Что делать в этом случае?

П.6 ст.258 НК РФ позволяет владельцам объектов ОС, которые не отражены в утвержденной Классификации основных средств, устанавливать для них срок полезного использования, согласно технических условий и рекомендаций производителя.

На практике можно относить мебель по-прежнему к 4 амортизационной группе, если иное не предусмотрено изготовителями и технической документацией.

Как определяется СПИ?

В налоговом учете срок полезного использования зависит от той амортизационной группы, к которой отнесен объект.

Как выше было сказано, в новой Классификации отсутствует офисная мебель, в связи с этим для нее можно установить СПИ с учетом рекомендаций фабрик-изготовителей.

Если никаких особо рекомендаций и ограничений не имеется, то можно отнести мебель к 4 амортизационной группе и установить для нее срок от 5 до 7 лет, то есть от 61 до 84 месяцев включительно.

В бухгалтерском учете необходимо определять срок службы, исходя из положений п.20 ПБУ 6/01 – в зависимости от планируемого периода использования с учетом влияющих факторов, условий эксплуатации, предусмотренных нормативно-правовых и иных ограничений.

Таким образом, в бухучете организация может установить для офисной мебели любой целесообразный с ее точки зрения срок.

Чтобы упростить учет и дальнейшее начисление амортизации, можно установить в бухгалтерском учете СПИ, равный определенному для налоговых целей.

Как установить срок полезного использования для здания?

Как считать амортизационные отчисления?

В бухгалтерском учете существует 1 линейный метод расчета амортизации и 3 нелинейных (уменьшаемого остатка, по сумме чисел лет СПИ, пропорционально производимой продукции, услуг, работ).

В налоговом учете предусмотрено только 2 способа расчета амортизационных отчислений – линейный и нелинейный.

Организации следует определить, какой способ расчета она будет применять для офисной мебели и закрепить свой выбор в бухгалтерской и налоговой учетной политике.

Организации следует определить, какой способ расчета она будет применять для офисной мебели и закрепить свой выбор в бухгалтерской и налоговой учетной политике.

Наиболее простой и распространенный вариант – это применять линейный метод как в бухучете, так и для налогообложения.

Методика расчета линейным методом:

- Считается норма амортизации.

- Определяется сумма годовой амортизации с учетом определенной нормы.

- Рассчитывается сумма ежемесячной амортизации путем деления годовой на 12.

Полученный месячный размер будет являться той суммой амортизационных отчислений, которые будут списываться каждый месяц в расходы. На данную сумму бухгалтер будет каждый месяц отражать проводку Дт 20 (23, 25, 26, 44) Кт 02. О том, какие проводки выполняются для учета амортизации, читайте в этой статье.

Калькулятор расчета линейным способом.

Формулы для расчета линейным методом:

Норма А. = 1 / СПИ в годах * 100%

Годовая А. = Первоначальная стоимость * Норма А.

Ежемесячная А. = Годовая А. / 12 мес.

Можно провести аналогичный расчет в месяцах – рассчитать норму в месяцах, после чего сразу определить величину месячной амортизации.

Таким образом, линейный метод расчета позволяет списывать стоимость мебели постепенно на протяжении всего срока службы.

Данный метод наиболее целесообразен для данного имущества. Моральный износ у мебели наступает медленно, на производственные показатели такие основные средства не влияют, поэтому удобно не ускорять отчисления и не ставить их в зависимость от объема выполняемых работ, а равномерно списываться весь срок службы.

Рекомендуется установить линейный метод расчета амортизации для офисной мебели, как в бухгалтерском, так и в налоговом учете.

Читайте также:

- как считается амортизация для зданий;

- нужно ли начислять амортизацию для земельных участков;

- амортизация и СПИ для компьютеров и ноутбуков.

Примеры расчета

Рассмотрим несколько примеров расчета амортизационных отчислений по предметам офисной мебели.

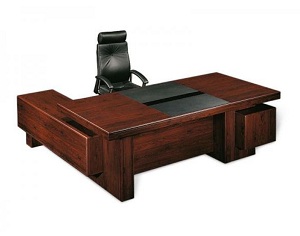

Посмотрим, как установить срок использования и посчитать амортизацию для кресла руководителя и офисного стола – наиболее популярных предметов мебели, встречающихся в условиях офиса.

На самом деле, зачастую такое имущество, как стол, стул, кресло стоят меньше лимита отнесения к основным средствам, поэтому их сразу включают в состав материальных ценностей. После отнесения к материалам мебель списывается сразу в расходы без начисления амортизации.

При необходимости учет таких предметов можно вести на забалансовом счете 013 или учитывать их с помощью ведомостей.

Офисный стол

Исходные данные:

Исходные данные:

В апреле 2019 года для руководителя приобретен офисный стол стоимость 141 600 руб. (в т.ч. НДС 21 600 руб.).

Стол поставлен на приход как основное средство по стоимости без НДС в этом же месяце.

Решение:

Принято решение установить для стола срок полезного использования в бухгалтерском и налоговом учете одинаковым = 85 месяцев.

Амортизацию нужно начинать считать с мая 2019 года.

Ежемесячная норма А. = 1 / 85 * 100% = 1,18%

Ежемесячная А. = 120 000 * 1,18% = 1 416 руб.

Кресло руководителя

Исходные данные:

Предприятие в апреле 2019 года купило офисное кресло для руководителя стоимостью 35 400 руб. (в т.ч. НДС 5400 руб.).

Стоимость доставки – 5 900 (в т.ч. НДС 900 руб.).

В учетной политике компании установлено, что имущество признается основным средством, если его первоначальная стоимость составляет 40000 руб. и выше.

Нужно ли кресло принимать как ОС к учету и считать по нему амортизацию?

Решение:

Сумма расходов без учета НДС = 30 000 + 5 000 = 35 000 руб.

В бухучете кресло можно включить в состав МПЗ и списать его сразу в расходы, так как его стоимость менее 40 000 руб.

При желании компания все-таки может принять его как ОС и считать по нему амортизацию, например, линейным методом.

В налоговом учете кресло не признается амортизируемым имуществом, так как его стоимость менее 100 000 руб.

Выводы

Офисная мебель может быть принята как основное средство, если она соответствует критериям отнесения к объектам ОС. Прежде всего, должно выполняться условие по лимиту стоимости – в бухучете до 40000, в налоговом – до 100000 руб.

Если мебель стоит дороже, то организация должна признать ее амортизируемым имуществом и считать ежемесячно амортизацию.

В 2019 году для офисной мебели не определена амортизационная группа, поэтому можно устанавливать СПИ с учетом рекомендаций производителей либо, при отсутствии таковых, установить для него по прежним правилам 4 амортизационную группу и срок службы от 5 до 7 лет включительно.

Источник

ztaспросила 4 июня 2015 в 14:30 Добрый день. | |

Цитата (zta):Добрый день. Здравствуйте. Что касается учета такого дивана: Предметы мебели (стоимостью более 40 000 руб. за единицу), используемые организацией в собственном офисе для управленческих нужд, признаются основными средствами, которые используются в деятельности, направленной на получение дохода (п. 1 ст. 257 НК РФ). Для целей налогообложения прибыли такие объекты включаются в состав амортизируемого имущества (п. 1 ст. 256 НК РФ). Их стоимость организация учитывает в расходах путем начисления амортизации (подп. 3 п. 2 ст. 253 НК РФ) Про СПИ вот что нашла: Офисная мебель относится к четвертой амортизационной группе. Соответственно, срок полезного использования мебели может быть установлен в интервале от 5 лет и 1 месяца и до 7 лет. Обоснование Мебель имеет коды ОКОФ 16 2929000, 16 3222000, 16 3311000, 16 3612000. Основные средства с такими кодами ОКОФ относятся к четвертой амортизационной группе (см. Классификация основных средств, включаемых в амортизационные группы “Мебель для полиграфического производства; предприятий кабельной и проводной связи; медицинская; детских,школьных и дошкольных учреждений; предприятий торговли, общественного питания и бытового обслуживания; библиотек, театрально-зрелищных предприятий и учреждений культуры; административных помещений, вокзалов, финансовых учреждений и предприятий связи; мебель специальная прочая”). Теперь о расчетах с директором. Директор оплатил за диван из собственных средств ? | |

Баланс за 2020 год необходимо сдать через интернет | |

Цитата (zta):Добрый день. Добрый день. Согласно правилам форума , в одной теме задается один вопрос. Каждый новый вопрос надо задавать в новой теме. Поэтому первый вопрос остаётся в этой теме, а второй (я его выделила синим цветом) задайте, пожалуйста, в НОВОЙ теме. | |

Платова 36 190 баллов, г. Симферополь Цитата (Важный бух):Мебель имеет коды ОКОФ 16 2929000, 16 3222000, 16 3311000, 16 3612000. Основные Здравствуйте! 16 3612441Диваны для административных помещений- думаю это больше подходит | |

Добрый день. | |

Получить образец учетной политики для небольшого ООО | |

Цитата (zta):У Руководителя были в подотчете денежные средства. Доброе утро. Мы здесь уважаем модераторов. Задайте пожалуйста новый вопрос и я вам отвечу про расчет с директором. | |

Источник

14.09.2020

Бухгалтерский учет офисной мебели должен быть своевременным и достоверным, каждая операция производится по факту совершенных сделок и подтверждается соответствующей документацией.

На конец отчетного периода в обязательном порядке производится сверка синтетического и аналитического учета в разрезе оборотов и остатков. Расхождения между данными учета и фактическим наличием объектов недопустимы.

Учет офисной мебели должен быть своевременным и достоверным

Как оприходовать офисную мебель

Учет офисной мебели в бухгалтерском учете осуществляется на основании Налогового кодекса РФ, Положения бухгалтерского учета 6/01 «Учет основных средств», а также внутренних правил учетной политики предприятия.

Для правильного отражения в учете бухгалтер вначале должен определить, вновь прибывшая офисная мебель — это инвентарь или оборудование. Если:

- Стоимость актива более 40 тысяч рублей

- Имеет срок эксплуатации больше одного года и не планируется к перепродаже в краткосрочной и среднесрочной перспективе.

- Принимает непосредственное участие в производственном процессе и приносит прибыль,

значит, эта мебель относится к статье основные фонды (ОС), и подлежит ежемесячной амортизации. В противном случае – это малоценный производственный запас (МПЗ), стоимость которого может быть отнесена в полном объеме на расходы в момент ввода в эксплуатацию.

| Коды ОКОФ для офисной мебели согласно Приказу Росстандарта от 08.05.2018 № 225-ст | |

| 330.31.01.1 | Мебель для офисов и предприятий торговли |

| 330.31.01.11 | Мебель металлическая для офисов |

| 330.31.01.12 | Мебель деревянная для офисов |

| 330.31.01.13 | Мебель деревянная для предприятий торговли |

| 330.31.09.11 | Мебель металлическая, не включенная в другие группировки |

Для обеспечения сохранности активов МПЗ и для удобства проведения ежегодной инвентаризации их стоимость учитывается на внебалансовых счетах. Контроль за движением на этих счетах и сохранностью мебели осуществляет материально-ответственное должностное лицо, назначенное приказом.

Офисная мебель стоимостью более 40 тысяч рублей переносит свою стоимость на расходы постепенно, по частям. В налоговом учете амортизация мебели стартует со 100 тысяч рублей.

Общая сумма затрат, в том числе затраты на монтаж, доработку и усовершенствование мебели, признается первоначальной стоимостью и учитывается на том же счете, что и объект после ввода в эксплуатацию. Факт введения подтверждается накладной.

Чтобы определить сумму ежемесячных амортизационных отчислений, необходимо установить соответствующую амортизационную группу согласно Общероссийскому классификатору основных фондов (ОКОФ) либо согласно техническим данным от производителя офисной мебели. Поиск нужных кодов осуществляется по наименованию или по назначению актива.

На какой счет оприходовать мебель для офиса, если объект разделен на МПЗ и ОС?

– Срок полезного использования от 12 месяцев

– Первоначальная стоимость превышает лимит, установленный в организации, но не превышающий 40 000 рублей.

| Отражение основных средств в бухгалтерском и налоговом учете | |

| В налоговом учёте (п.1 ст.256 НК РФ) | – ОС используется для получения дохода, но не используется как материал и сырьё и не продается как товар – Его стоимость от 100 000 рублей – Срок полезного пользования – от 12 месяцев |

| В бухгалтерском учёте (п.5 ПБУ 6/01) | – ОС, используемое для получения дохода – Срок полезного использования от 12 месяцев – Первоначальная стоимость превышает лимит, установленный в организации, но не превышающий 40 000 рублей. |

Для учета МПЗ используют корреспонденцию счетов Дт10 Кт60 на сумму стоимости мебели и одновременно с этим Дт19 Кт60 на сумму НДС, Дт20 Кт10 – полное списание стоимости приобретенной недорогой мебели, Дт004 – внебалансовый учет для контроля за сохранностью.

Офисная мебель как основное средство приходуется следующими проводками: Дт08 Кт60 на сумму стоимости мебели, Дт19 Кт60 на сумму НДС и Дт01 Кт08 на сумму полной стоимости приобретения – с момента ввода в эксплуатацию.

Особенности начисления амортизации

Новый ОКОФ не выделяет мебель в отдельную группу, нет четкого разделения по срокам полезного использования. Поэтому предприятие может устанавливать срок службы самостоятельно, исходя из имеющихся на руках документов – технического паспорта, рекомендаций производителя и/или поставщика, заключений экспертов и т.п.

| Амортизационные группы офисной мебели | |

| Амортизационная группа | Срок полезного использования |

| Первая | От 1 года до 2 лет включительно |

| Вторая | Свыше 2 лет до 3 лет включительно |

| Третья | Свыше 3 лет до 5 лет включительно |

| Четвёртая | Свыше 5 лет до 7 лет включительно |

| Пятая | Свыше 7 лет до 10 лет включительно |

| Шестая | Свыше 10 лет до 15 лет включительно |

| Седьмая | Свыше 15 лет до 20 лет включительно |

| Восьмая | Свыше 20 лет до 25 лет включительно |

| Девятая | Свыше 25 лет до 30 лет включительно |

| Десятая | Свыше 30 лет |

Большинство бухгалтеров продолжает использовать 4 амортизационную группу (предусматривает срок службы 5-7 лет), как и раньше, если это не идет вразрез с документами, сопровождающими приобретение офисной мебели.

Нюансы в начислении амортизации возникают, когда, к примеру, набор мебели для кабинета руководителя или рабочих станций для персонала приходуется не гарнитуром, а отдельными модулями. Несмотря на то, что этот вариант вполне допустим в случаях, когда составляющие элементы набора могут использоваться отдельно, нередки случаи возникновения споров с контролирующими налоговыми органами относительно неверного отражения в амортизационных отчислений в учете. Судебная практика в данном вопросе весьма противоречива.

Недоначисление налогов вследствие искажения баланса более чем на 10% от фактической суммы влечет за собой наложение штрафа на руководителя и главного бухгалтера предприятия.

Офисная мебель может учитываться гарнитуром или отдельными модулями

Как списать мебель

Изношенная, не подлежащая ремонту мебель списывается с баланса на основании соответствующего акта постоянно действующей на предприятии комиссии с перечислением конкретных дефектов. Этим же документом оформляется и иное выбытие актива – продажа, безвозмездная передача в дар либо утилизация.

Основанием для списания мебели, которая не утратила своих эксплуатационных характеристик, является окончание ее срока службы, указанного производителем в техническом паспорте. Согласно законодательству, такая мебель представляет потенциальную угрозу для здоровья человека и окружающей среды. В этом случае в акте на списание делают ссылку на Постановление Правительства РФ от 16/06/1997 №720.

← Все статьи

Источник