Отчет по срокам полезного использования ос

07.11.2012, 22:15

#1

Клерк

всем доброго вечера. подскажите, как в 8.2 Бухгалтерия сформировать такой отчет по ОС, чтобы выводился срок полезного использования (в месяцах) – ? ведомость амортизации, так понимаю, его не выводит. инвентарная книга почему-то “цепляет” не все ОС, можно еще каким-либо образом СПИ вытащить – ?

07.11.2012, 22:53

#2

Клерк

Штатными средствами – нет. В самом справочнике можно колонку “Амортизационная группа” вывести

08.11.2012, 08:49

#3

Клерк

Сообщение от Данил75

Штатными средствами – нет

Штатными средствами – да. Например в ОСВ по 01 счету. В панели настроек жмем кнопку “Параметры панели настроек” (в правом верхнем углу, с гаечным ключиком). Устанавливаем флажок “Дополнительные данные”. В панели настроек появится табличка “Дополнительные данные”. Добавляем в ней строку и выбираем Основные средства.Срок полезного использования (или любой другой реквизит справочника ОС).

08.11.2012, 09:04

#4

Клерк

О! Сэнкс. Но это только вывести, ни отобрать, ни отсортировать.

Последний раз редактировалось Данил75; 08.11.2012 в 09:08.

08.11.2012, 09:34

#5

Клерк

Любопытно, что в “тройке” это и в “Дополнительных” недоступно. Это же не совсем “любой другой реквизит справочника ОС”, “любые другие” как раз везде доступны.

08.11.2012, 10:40

#6

Клерк

Сообщение от Данил75

Но это только вывести, ни отобрать, ни отсортировать.

Опять таки, и отбирать и группировать можно по любому реквизиту субконто. Насчет сортировки – не знаю.

Про “тройку” пока ничего не скажу – видел только мельком.08.11.2012, 10:57

#7

Клерк

Это не рквизит самого справочника ОС

08.11.2012, 11:14

#8

Клерк

Сообщение от Данил75

Это не рквизит самого справочника ОС

Да, действительно… Любопытно!

08.11.2012, 19:43

#9

Клерк

Сообщение от Данил75

Это не рквизит самого справочника ОС

вот именно! можно кучу всякого ненужного добра вытащить по ОС, в той же амортизационной ведомости, будет в поле вместе с объектом, но хоть как-то. а такую нужную вещь как СПИ в месяцах – нет. интересно, чем думают разработчики…

08.11.2012, 19:45

#10

Клерк

в конфигураторе это возможно сделать? (я не программист, чуть продвинутый пользователь, если что )

11.11.2012, 19:55

#11

Умный Клерк!

нужен именно СПИ? по ам.группам ОС можно группировать без доработок.

1.Открыта новая радиостанция для юзеров под названием RТ FМ. По ней будут транслироваться чтения различных мануалов и ответы на часто задаваемые вопросы.

2. “Помогая ленивым людям, ты помогаешь им сесть на свою шею” Сян-Цзы

Информация о теме

Пользователи, просматривающие эту тему

Эту тему просматривают: 1 (пользователей: 0 , гостей: 1)

Ваши права

- Вы можете создавать новые темы

- Вы можете отвечать в темах

- Вы не можете прикреплять вложения

- Вы не можете редактировать свои сообщения

Правила форума

Источник

В системе учета «1С:Бухгалтерия 8» (ред. 3.0) имеются четыре формы отчетности по основным средствам:

- Стандартная форма отчета;

- Специализированные формы отчета;

- Универсальный отчет;

- Регистр налогового учета.

Общая схема работы с основными средствами в той же программе состоит из следующих этапов:

- Поступление и оформление ОС;

- Ввод их в эксплуатацию;

- Перемещение;

- Ремонт и/или модернизация;

- Амортизация;

- Списание;

- Инвентаризация.

Принятие и оформление основных средств на предприятие для любого из видов отчетности по основным ОС можно посмотреть с помощью проведенных и взятых на учет документов.

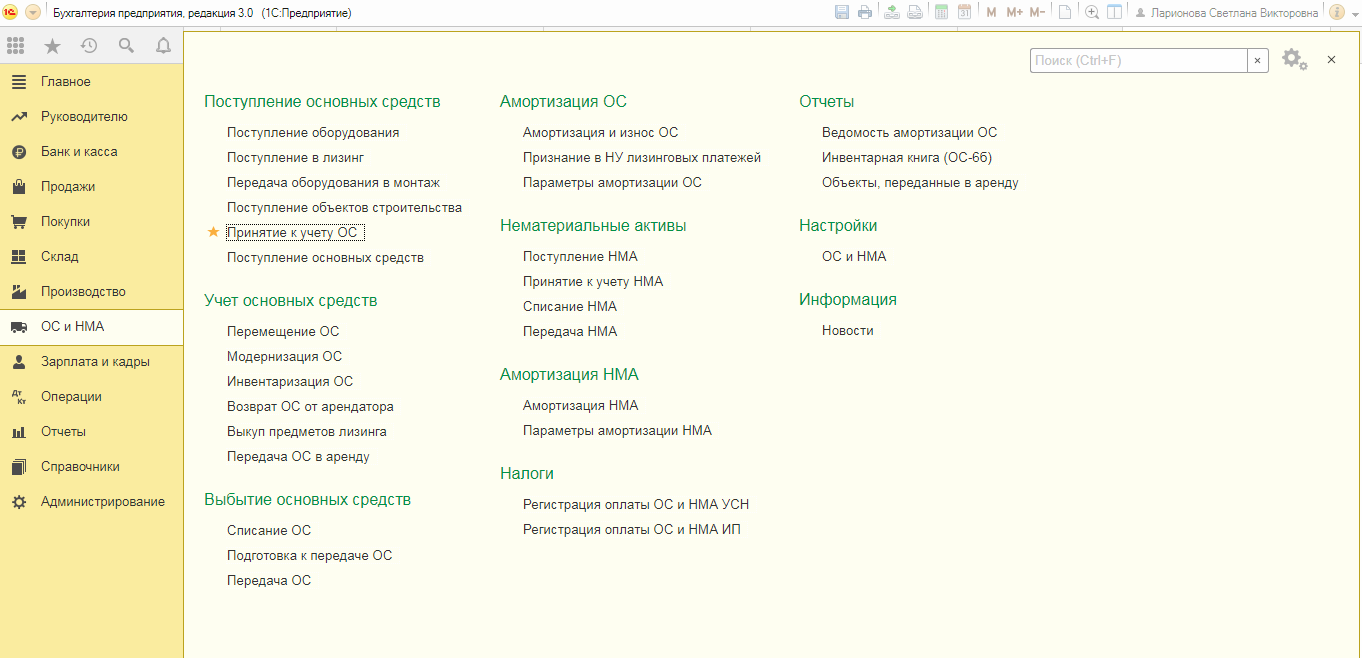

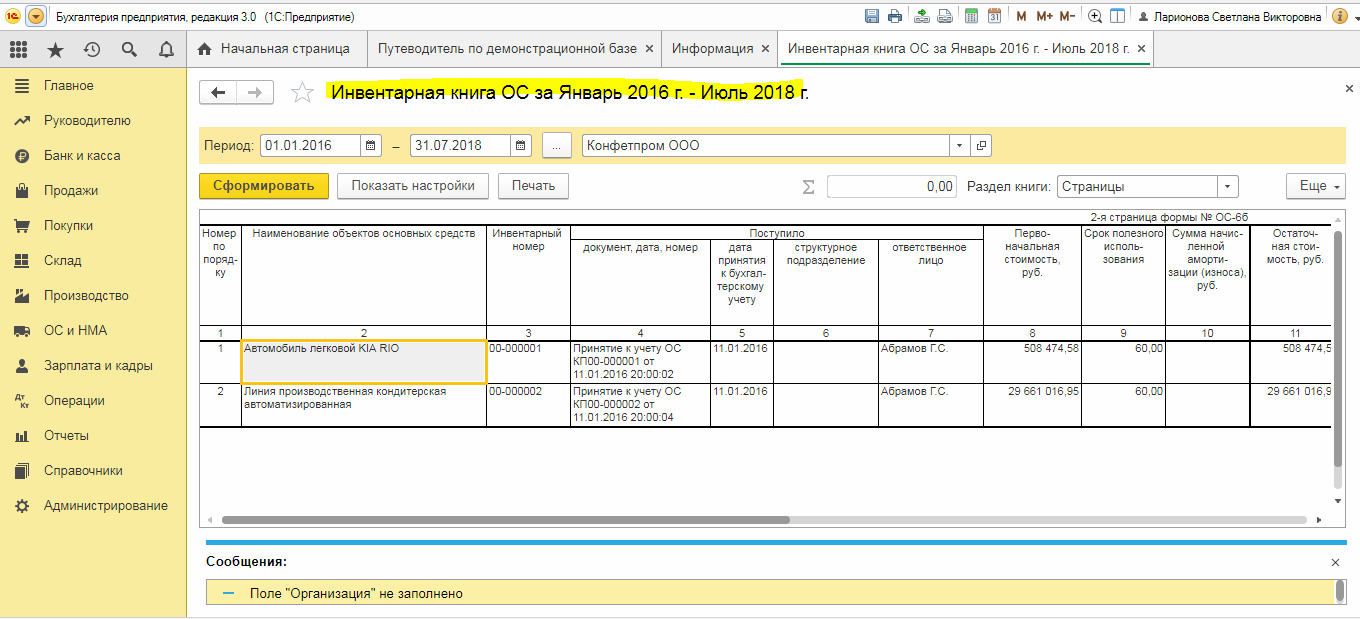

Рис.1 Принятие и оформление основных средств на предприятие

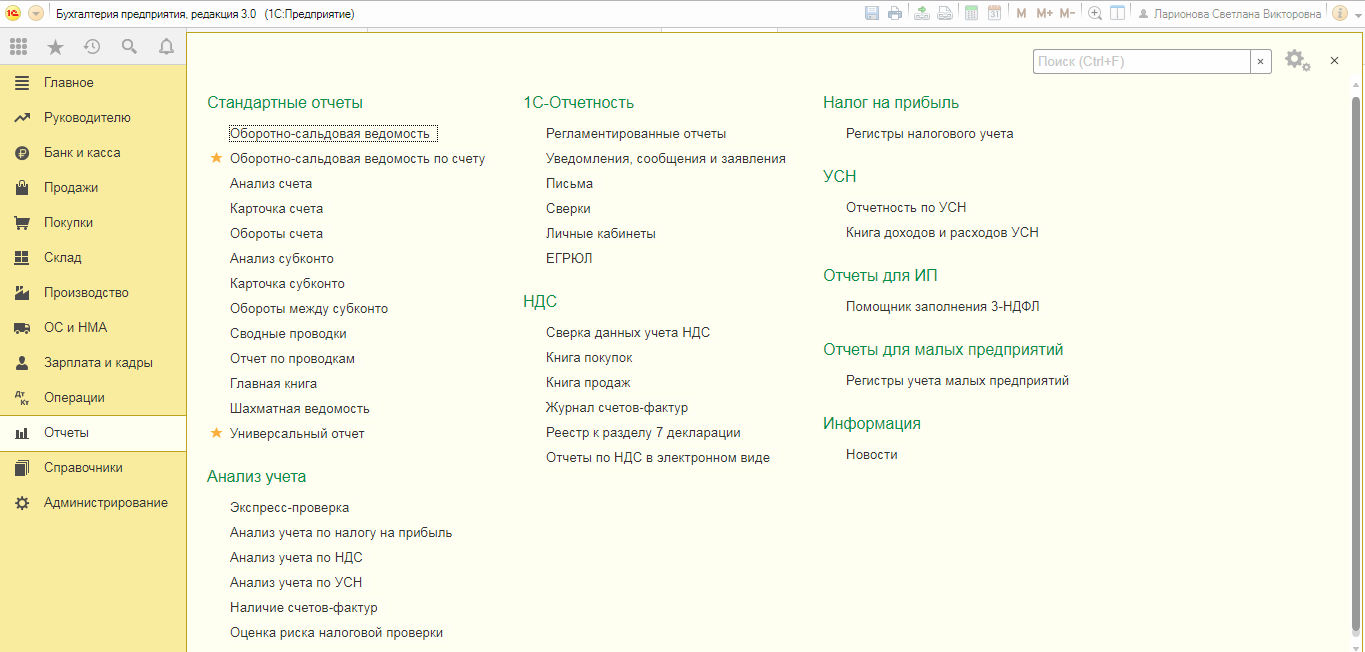

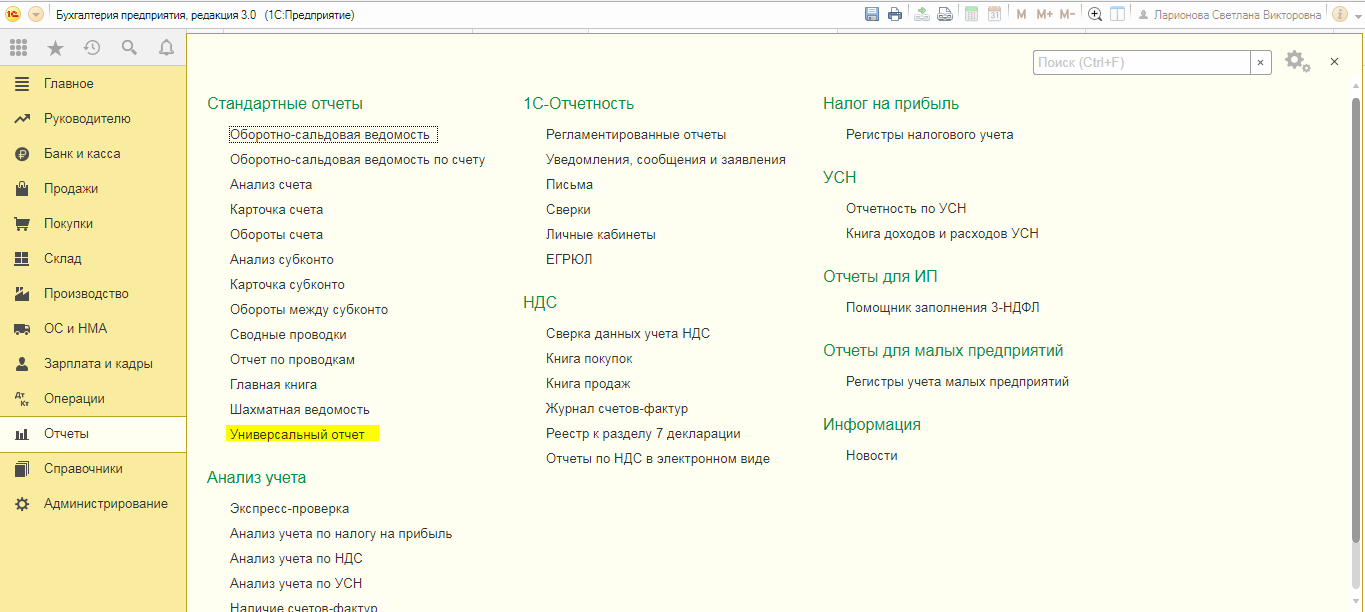

Рис.1 Принятие и оформление основных средств на предприятиеСтандартная форма отчета – это оборотно-сальдовые ведомости по заданным счетам. Находится этот вид отчета во вкладе «Отчеты».

Рис.2 Стандартная форма отчета

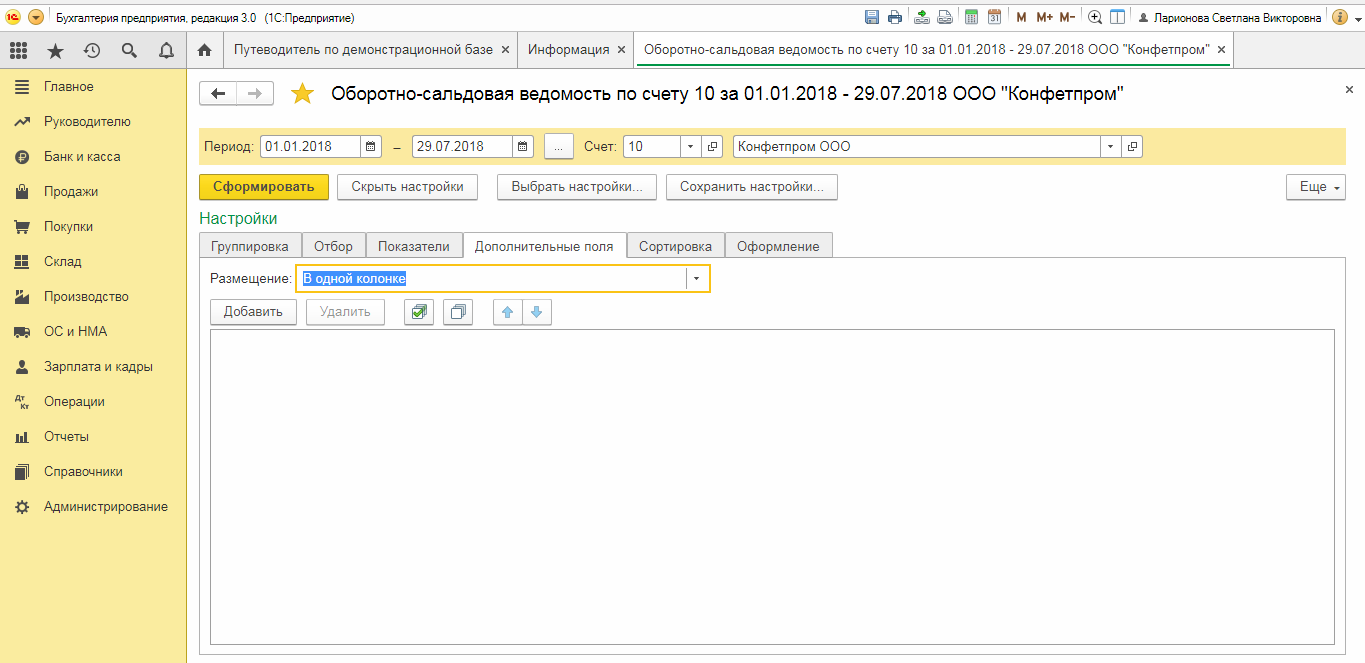

Рис.2 Стандартная форма отчетаПомимо того что в данной форме отчета можно посмотреть основные средства, их обороты и движение, на закладке «Показать настройки» также вводят дополнительные сведения: местонахождение ОС, их инвентарные номера, заводские номера или же коды проведения операций, что также попадет в отчет по ОС в 1С 8.3 и даст более развернутое представление о балансе.

Рис.3 Настройки

Рис.3 НастройкиФормировать этот отчет можно по любому из действующих счетов, а «Дополнительные поля» можно применять как для одной колонки, так и для отдельных колонок.

По этому принципу настраиваются и формируются другие виды отчетов в «Бухгалтерии».

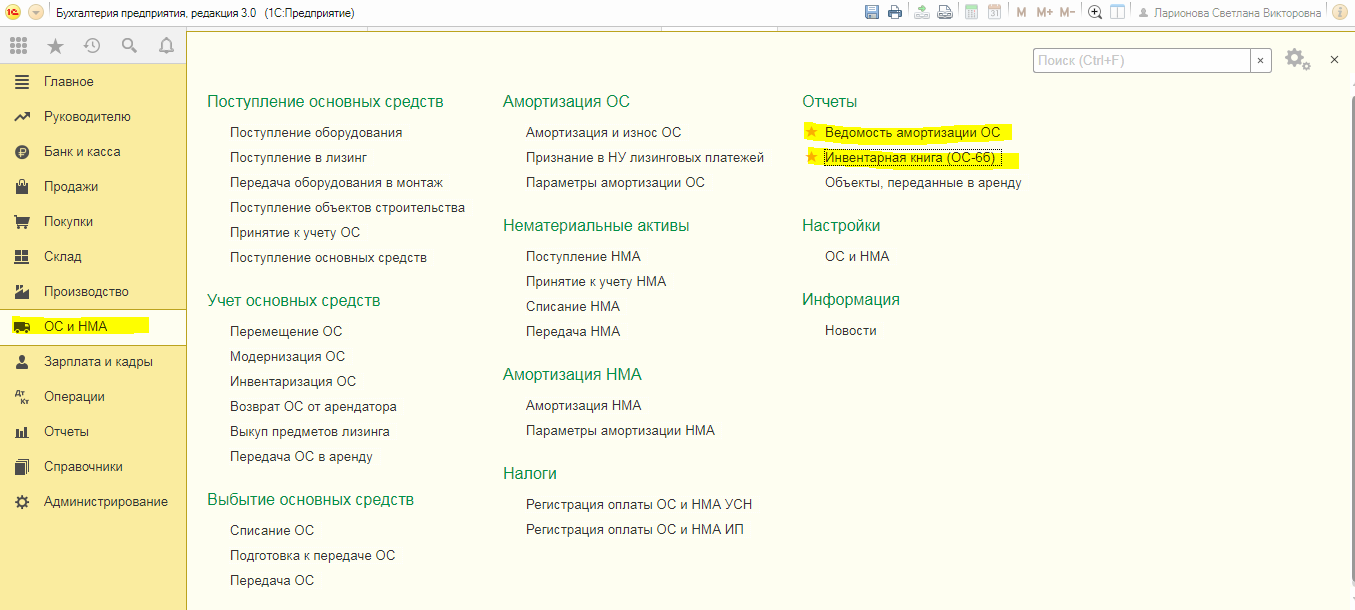

Специализированные формы отчета можно найти во вкладе ОС и НМА.

Рис.4 Специализированные формы отчета

Рис.4 Специализированные формы отчетаИнвентарная книга используется в основном для учета ОС на малых предприятиях. К ней можно применять различные настройки, в том числе можно просмотреть и местонахождение ОС, и материально-ответственных лиц, и подразделения. Выводится отчет по настраиваемым датам, от года до дня.

Рис.5 Отчет по настраиваемым датам

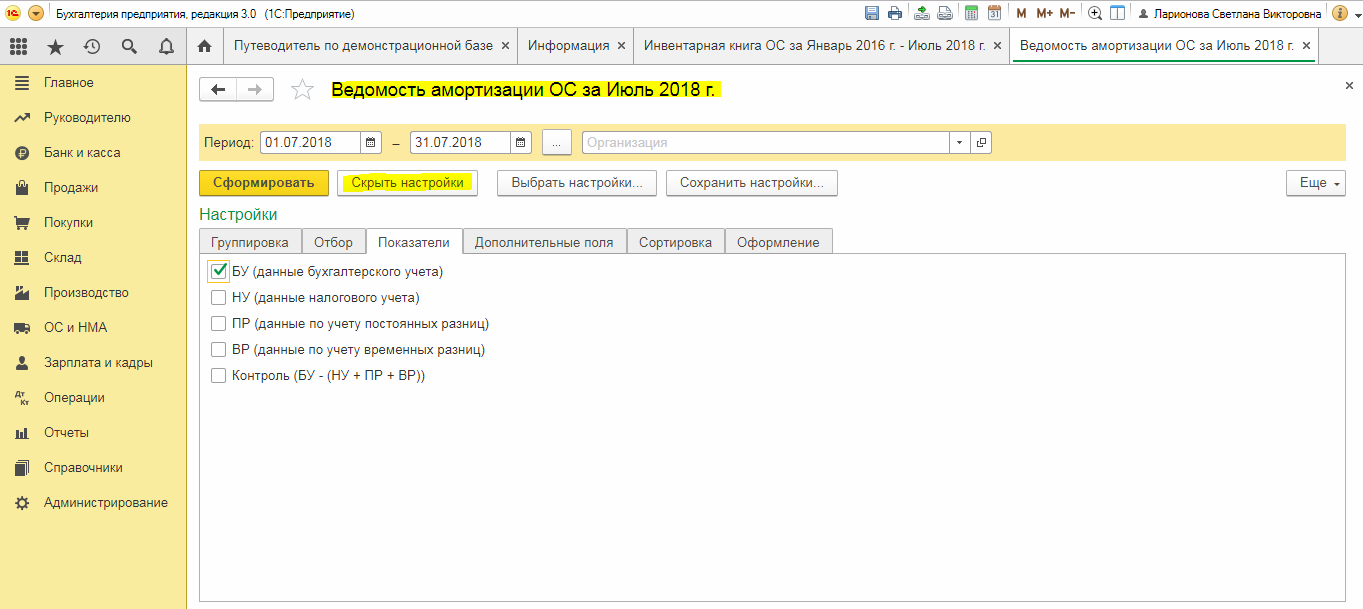

Рис.5 Отчет по настраиваемым датамЗдесь же можно сформировать отчет по начисленной амортизации во вкладке «Ведомость амортизации ОС».

Рис.6 Ведомость амортизации ОС

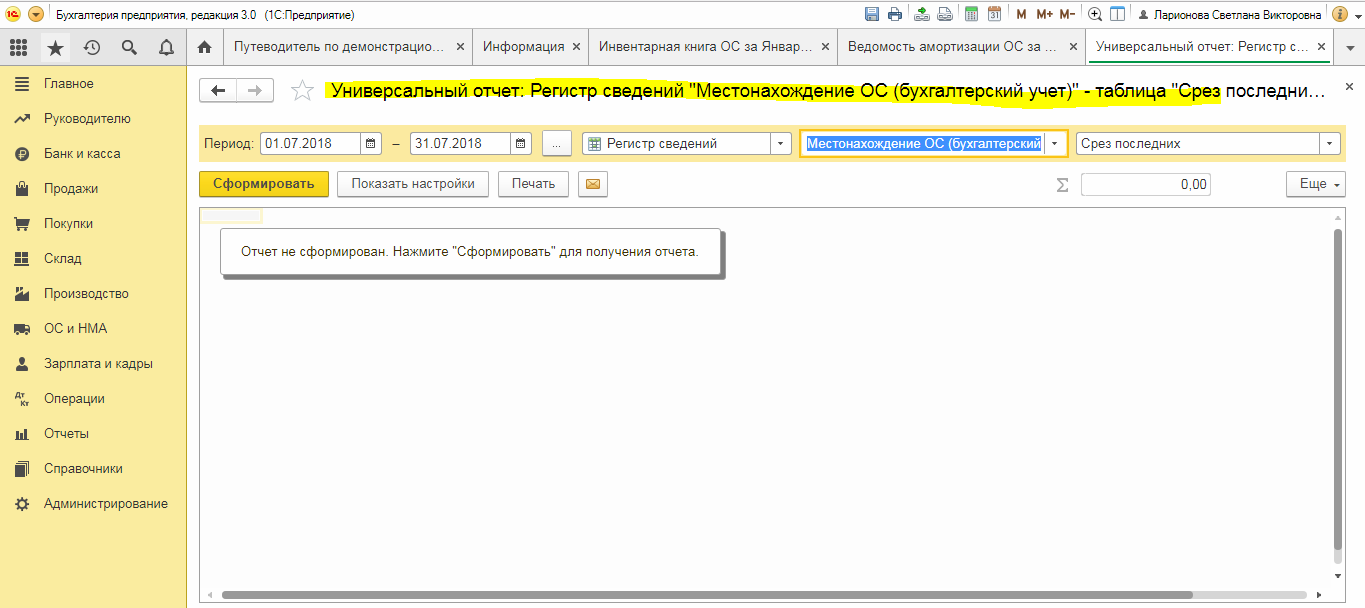

Рис.6 Ведомость амортизации ОСОдин из самых обширных и чаше всего применяемых в 1С отчетов – Универсальный отчет. Он помогает создать структурный и развернутый отчет, в котором можно просмотреть все поступления ОС за весь период, а также использовать разнообразные дополнительные настройки. В формировании этого отчета используются все регистры данных, занесенных в рабочую базу.

Рис.7 Универсальный отчет

Рис.7 Универсальный отчетДля того чтобы сформировать данный отчет по уже имеющимся на балансе компании или предприятия ОС, необходимо использовать закладку «Отчеты-Универсальный отчет». В верхней части на панели настроек установить необходимый период для формирования отчета, в ячейке «Тип данных» выбрать значение «Регистр сведений», в ячейке «Объект» – местонахождение ОС (бухучет).

Рис.8 Настройка

Рис.8 НастройкаВ объекте «Таблица» необходимо задать значение пустого поля.

Рис.9 Таблица

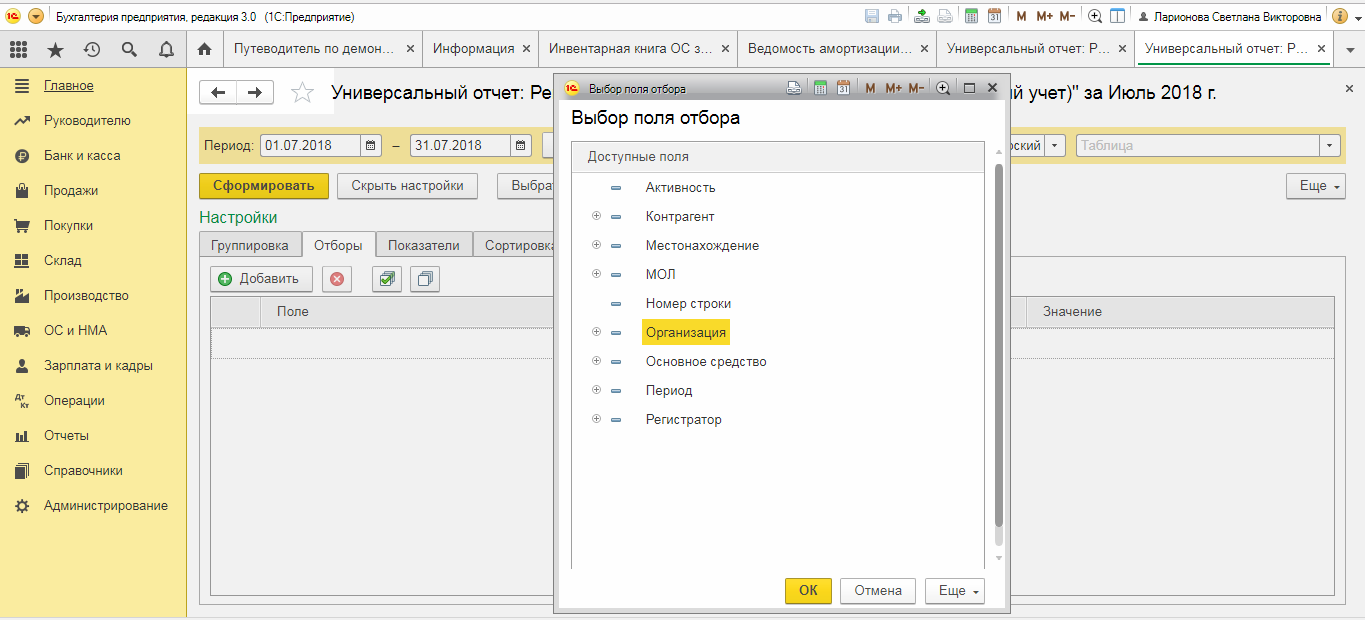

Рис.9 ТаблицаДалее задают следующие настройки: в закладке «Отборы» – отбор по необходимому предприятию. Если их в базе не одно, а несколько, выбираем необходимое.

Рис.10 Настройки

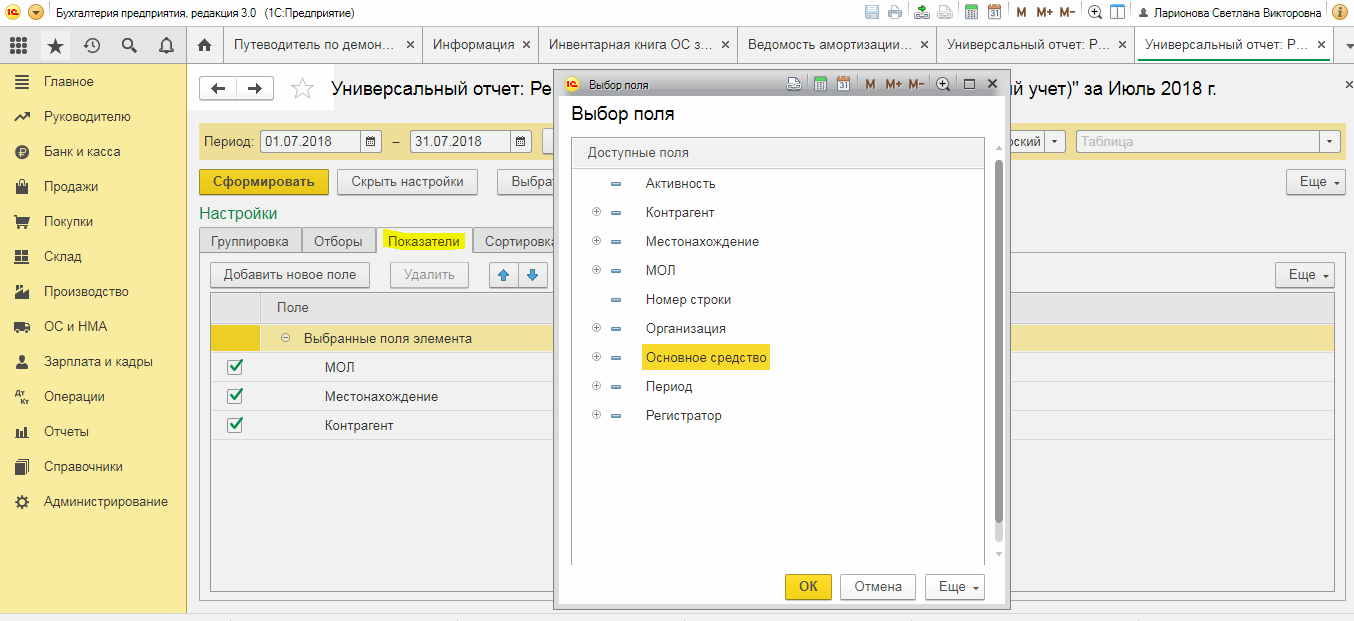

Рис.10 НастройкиВ следующей закладке «Показатели» добавляем новое поле и выбираем в выпадающем списке «Основное средство».

11 Показатели

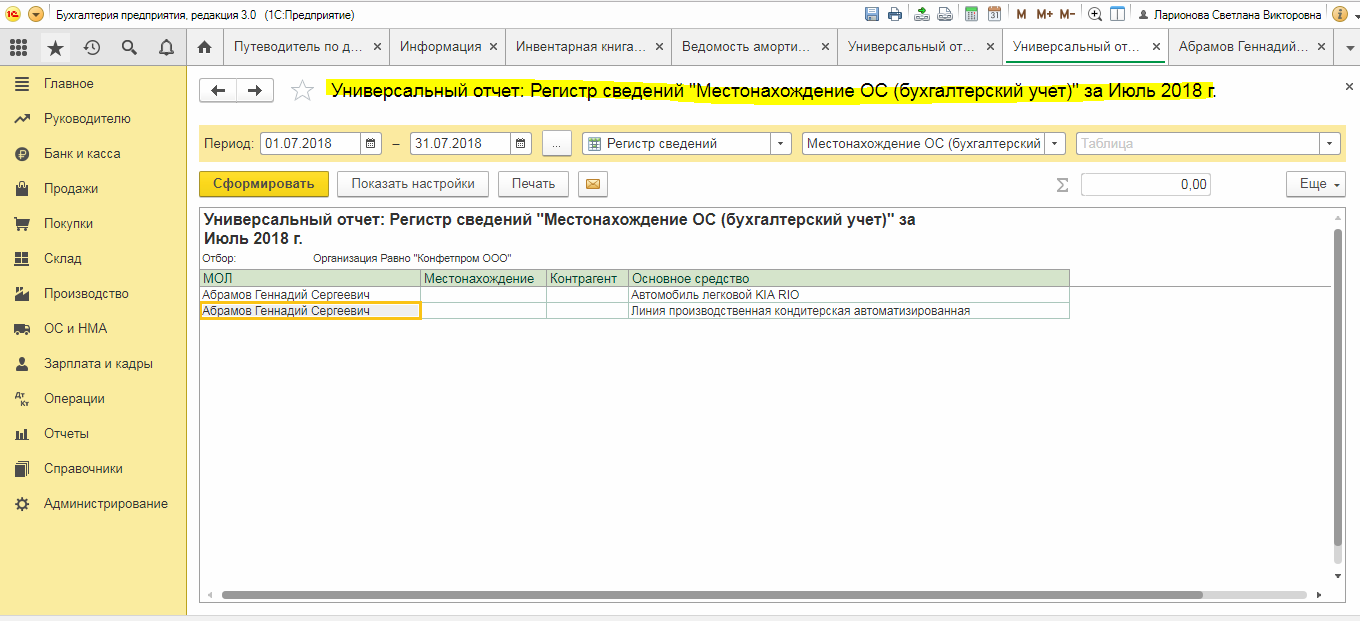

11 ПоказателиСо всеми вышеперечисленными настройками формируем отчет и получаем развернутую форму универсального отчета по ОС.

Рис.12 Формируем отчет

Рис.12 Формируем отчетМожно настраивать этот отчет в соответствии с описанием выше, добавлять инвентарные номера, коды операций, либо выстраивать отчет по МОЛ.

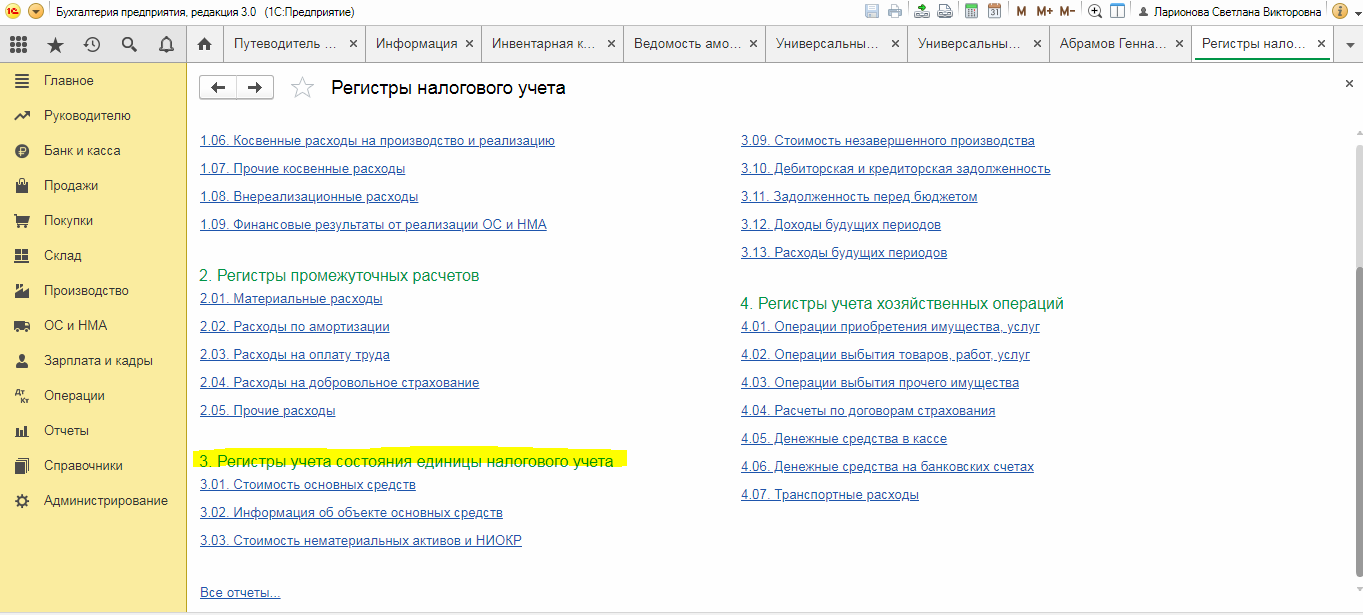

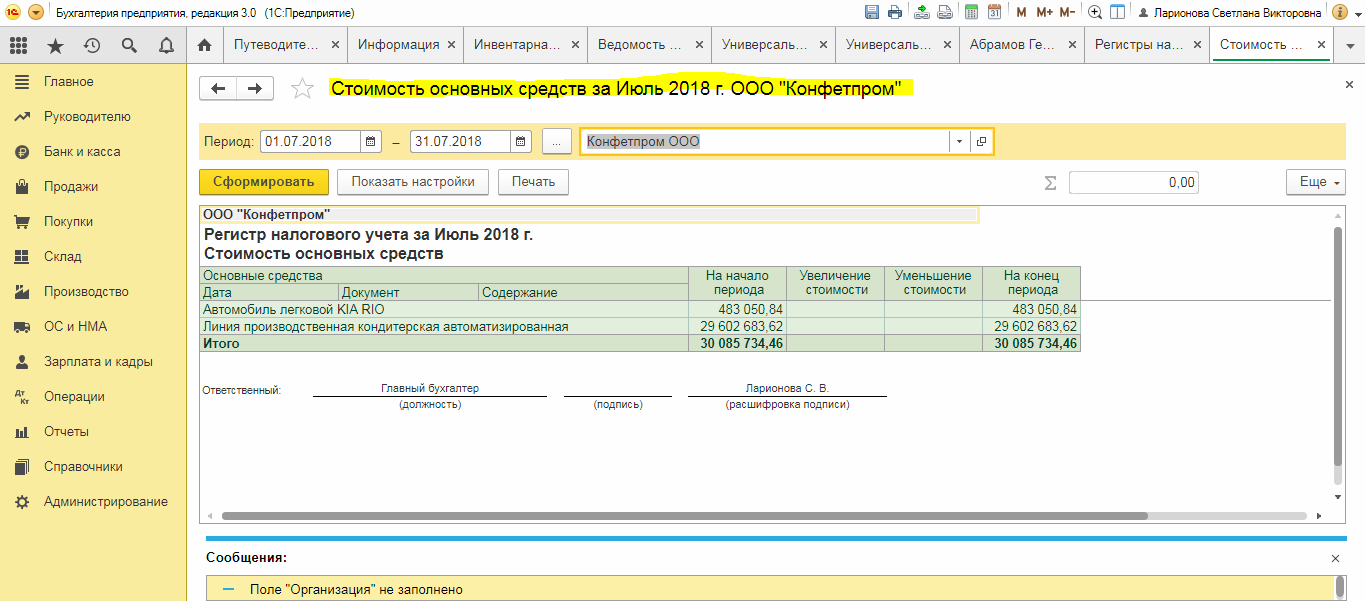

Регистр налогового учета в основном используют для получения необходимых сведений по ОС, но намного реже, нежели остальные формы получения данного отчета. Регистр можно найти в одноименной вкладке, в разделе «Регистры учета состояния единицы налогового учета».

Рис.13 Регистр налогового учета

Рис.13 Регистр налогового учетаФормируется он так же, как и остальные отчеты, в соответствии с заданными параметрами и настройками.

Рис.14 Формирование регистра

Рис.14 Формирование регистраМы увидели, что средств, чтобы получить отчет по группам ОС в 1С 8.3, достаточно много, и можно выбрать те, которые являются наиболее удобными для конкретной ситуации, а следуя приведенным рекомендациям также составить и другие отчеты.

Источник

Добавить в «Нужное»

Актуально на: 13 февраля 2020 г.

Срок полезного использования основных средств (СПИ) имеет важное значение при расчете налога на прибыль, а также налога на имущество организаций.

Срок полезного использования – это тот период, в течение которого основное средство (ОС) служит организации (п. 1 ст. 258 НК РФ).

От срока полезного использования зависит и сумма списываемой в «прибыльные» расходы амортизации.

Как определить срок полезного использования основного средства

Срок полезного использования конкретного основного средства организация определяет самостоятельно с учетом положений НК РФ и Классификатора, утвержденного Правительством РФ (Постановление Правительства РФ от 01.01.2002 N 1).

Срок полезного использования основных средств: классификатор-2020

Данный классификатор делит все основные средства на 10 групп в зависимости от срока полезного использования имущества.

Найдя свое основное средство в этом классификаторе, вы определите, какой срок полезного использования можно установить в отношении данного ОС.

Подробнее прочитать про группы основных средств по срокам полезного использования можно в отдельном материале.

Сроки полезного использования основных средств: классификатор не содержит вашего ОС

Если свое основное средство вы не нашли в классификаторе амортизационных групп, то установите СПИ этого ОС, опираясь на срок эксплуатации, указанный в технической документации или рекомендациях производителя.

Изменение срока полезного использования

Организация может увеличить СПИ основного средства, если после его модернизации/реконструкции/технического перевооружения срок полезного использования увеличился. Правда, новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это ОС было включено изначально (п. 1 ст. 258 НК РФ). То есть после, например, модернизации основное средство не может сменить амортизационную группу.

Срок полезного использования при приобретении ОС, бывшего в употреблении

Если организация применяет линейный метод начисления амортизации, то, приобретя бэушное основное средство, она может установить срок его полезного использования, как СПИ по классификатору, уменьшенный на количество лет/месяцев эксплуатации данного ОС экс-собственником. Можно взять СПИ, установленный предыдущим собственником, и уменьшить на количество лет/месяцев эксплуатации ОС этим собственником (п. 7 ст. 258 НК РФ).

Если же полученный таким образом СПИ будет иметь нулевое или отрицательное значение, то организация вправе сама установить срок полезного использования ОС с учетом требований техники безопасности и других факторов.

Срок полезного использования в бухгалтерском учете

Срок полезного использования основного средства для налоговых целей может не совпадать со сроком полезного использования, определенным для целей бухгалтерского учета.

В бухучете СПИ устанавливается исходя из ожидаемых сроков использования и износа (п. 20 ПБУ 6/01). Т.е. при установлении срока полезного использования ОС ориентироваться на классификатор организация не обязана.

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Источник

Если в компанию поступило основное средство, то в целях начисления амортизации нужно установить для него срок службы.

Если в компанию поступило основное средство, то в целях начисления амортизации нужно установить для него срок службы.

Сделать это нужно в целях бухгалтерского учета, а если актив признается амортизируемым и в налоговом учете, то и для целей налогообложения.

Правильно установленный СПИ позволит рассчитать амортизацию и перенести вложенные в ОС средства в расходы, верно сформировать налоговую базу для налога на прибыль и на имущество организацией.

Понятие

Срок полезного использования – это временной отрезок, на протяжении которого актив работает в соответствии со своим предназначением с необходимой отдачей.

Принято считать, что по окончании данного срока, имущество физически изнашивается и подлежит снятию с баланса и утилизации. Однако возможны варианты продления СПИ в случае технического перевооружения, улучшений, модернизации, реконструкции.

Срок устанавливается как в бухгалтерском учете, так и налоговом. Причем правила его определения отличаются: для бухучета их устанавливает п.20 ПБУ 6/01, для налогового – ст.258 НК РФ.

Период полезного использования позволяет уточнить время, в течение которого стоимость объекта ОС нужно списать в расходы посредством амортизационных отчислений.

Процесс амортизации продолжается на протяжении всего срока, приостанавливаться может только на время длительной модернизации или консервации сроком свыше одного года.

Чем дольше основное средство сохраняет свои эксплуатационные качества и характеристики, тем выше срок его полезной эксплуатации и дольше процесс амортизации.

СПИ устанавливается только для тех активов, которые признаются амортизируемыми основными средствами.

В последнее понятие входят активы, которые предназначены для длительного использования с целью получения экономической выгоды.

В последнее понятие входят активы, которые предназначены для длительного использования с целью получения экономической выгоды.

Сфера применения – производство, управление, торговля. Объект не должен перепродаваться.

Также должно выполняться правило о стоимости ОС – не меньше установленного лимита.

В бухучете – это сумма в пределах 40000 руб., которую компания устанавливает самостоятельно. В налоговом учете – это 100000 руб.

В целом, правила отнесения имущества к основным средствам прописаны в п.4 ПБУ 6/01 и ст.257 НК РФ.

Примеры определения срока полезного использования для:

- автомобиля;

- компьютерной техники;

- офисной мебели;

- зданий.

Как установить в налоговом учете?

Налоговый кодекс устанавливает четкие правила определения срока полезного использования амортизируемого имущества – необходимо отнести актив к одной из амортизационных групп и выбрать из предложенного диапазона нужный СПИ.

Амортизационные группы содержатся в Классификаторе, утвержденном Постановлением Правительства РФ №1 от 01.01.2002 в ред. от 07.07.2016.

Для каждой группы прописаны виды имущества, в нее включаемые.

Как только организация приняла новое или бывшее в употреблении основное средство, нужно по Классификатору выбрать подходящую амортизационную группу.

Далее посмотреть, какой диапазон лет предлагается принять в качестве срока полезного использования, и выбрать для актива нужную длительность.

Часто в Классификации дано общее наименование группы без пояснений, тогда следует перейти в ОКОФ и посмотреть, какие именно объекты в нее включаются.

Если нужный вид имущества не найден в Классификаторе, то можно самостоятельно установить срок эксплуатации, ориентируясь на техническую документацию производителя.

Если поступившее основное средств ранее использовалось, то есть было в употреблении, то при установлении срока службы можно учесть время работы у прежних хозяев. То есть от СПИ по амортизационной группе, выраженного в месяцах, отнимается количество месяцев использования.

Выбранный полезный срок использования нужно перевести в месяцы, это позволит рассчитать амортизационные отчисления в налоговом учете и правильно учесть их в налогооблагаемых расходах.

Амортизационные группы по Классификатору

Для определения СПИ объектов основных средств в 2019 году нужно использовать новую Классификацию с учетом обновленного ОКОФ.

Классификатор имеет 10 амортизационных групп.

Для каждой группы дан временной промежуток, в пределах которого можно выбирать срок полезного использования.

При этом нижнее крайнее значение диапазона не включается, а крайнее верхнее включается.

Например, если для 2 амортизационной группы установлен диапазон СПИ 2 – 3 года, то это означает, что можно выбрать время службы от 25 до 36 месяцев включительно.

Другие правила установления СПИ в налоговом учете не применяются.

Исключением являются случаи, когда объекта нет в ОКОФ.

| Номер группы по Классификатору | Срок полезного использования | |

в годах (включая верхнюю границу и не включая нижнюю) | в месяцах (включая границы) | |

| 1 | 1 … 2 | 13 … 24 |

| 2 | 2 … 3 | 25 … 36 |

| 3 | 3 … 5 | 37 … 60 |

| 4 | 5 … 7 | 61 … 84 |

| 5 | 7 … 10 | 85 … 120 |

| 6 | 10 … 15 | 121 … 180 |

| 7 | 15 … 20 | 181 … 240 |

| 8 | 20 … 25 | 241 … 300 |

| 9 | 25 … 30 | 301 … 360 |

| 10 | От 30 | От 361 |

Задача организации – правильно установить амортизационную группу для основного средства. Это позволит верно определить срок полезного использования.

Неверно выбранный период службы приведет к некорректному расчету амортизационных отчислений. Соответственно, не правильно будет рассчитан налог на прибыль.

Как определить в бухгалтерском учете?

Законодательство в области бухгалтерии к установлению СПИ относится лояльнее, предоставляя компаниям возможность самостоятельно выбирать подходящий срок службы с учетом ряда требований, прописанных в п.20 ПБУ 6/01:

Законодательство в области бухгалтерии к установлению СПИ относится лояльнее, предоставляя компаниям возможность самостоятельно выбирать подходящий срок службы с учетом ряда требований, прописанных в п.20 ПБУ 6/01:

- предполагаемое время эксплуатации с ожидаемой отдачей;

- планируемый износ с учетом условий применения объекта, влияющих факторов, интенсивности эксплуатации;

- предусмотренные ограничения для конкретного случая, например, при выборе СПИ для лизингового имущества таким ограничением может выступать срок лизинга.

После анализа указанных факторов в совокупности организация может выбрать необходимый срок использования.

В целях минимизации расхождений бухгалтерского и налогового учета организации часто выбирают срок службы, равный установленному в целях налогообложения.

То есть по Классификации с учетом подходящей амортизационной группы.

Однако применение Классификатора не является обязательным для организаций. Можно установить разный СПИ, однако это усложнит процесс амортизации в бухгалтерских и налоговых целях.

Изменение и пересмотр СПИ объекта ОС в процессе эксплуатации

СПИ устанавливается организацией для амортизируемого имущества сразу при поступлении. Если объект был в эксплуатации, то время службы отражается в акте приема-передачи, на основании которого актив принимается к учету. Указанное время отнимается от полезного срока.

Изменение срока службы в процессе эксплуатации основного средства возможно в случае капитальных вложений в объект с целью улучшения его показателей, характеристик, возможностей.

Такое возможно только при модернизации, реконструкции, дооборудования. При этом капвложения относятся на увеличение первоначальной стоимости ОС, а срок службы может быть пересмотрен на усмотрение владельца.

Право пересмотра и изменения срока полезного использования закреплено как в ПБУ 6/01, так и в НК РФ.

На сколько будет увеличен период службы, решает организация, исходя из ряда факторов.

С точки зрения бухучета пересмотр СПИ в сторону увеличения возможен, если:

- улучшились производственные возможности основного средства;

-

скорректирован режим эксплуатации;

скорректирован режим эксплуатации; - изменены характеристики и параметры объекта в сторону улучшения.

Для налогового учета в соответствии с абз.2 п.2 ст.258 НК РФ изменение и пересмотр срока возможен, но только в пределах того диапазона, который установлен для амортизационной группы объекта.

Организация не обязана увеличивать СПИ, это ее право, а не обязанность.

На практике обычно полезный срок увеличивают на то количество месяцев или лет, которые нужны для списания капитальных вложений через амортизационные отчисления.

Пересмотр СПИ выполняется также при поступлении ОС, ранее использующегося.

На основании документов поставщика по таким объектам основных средств можно установленный срок уменьшить на длительность эксплуатации.

Сделать это можно как в бухгалтерских, так и налоговых целях.

Если документов, подтверждающих срок службы нет, или актив принят от физического лица, то уменьшение не допускается.

Выводы

Основное средство является амортизируемым имуществом, для которого нужно установить полезное время службы и вести процесс амортизации.

Исключением являются только земельные участки, для которых амортизационные отчисления не производятся, а, значит, и СПИ устанавливать нет необходимости.

В бухучете и для налоговых целей срок определяется по разным правилам и регулируется своими нормативными актами. НК РФ устанавливает четкие правила – ориентироваться на амортизационную группу в соответствии с утвержденным Классификатором.

ПБУ 6/01 дает лишь рекомендации, что нужно учесть при определении СПИ, не вгоняя организацию в строгие рамки.

На практике удобно установить одинаковое время службы, как в налоговых, так и бухгалтерских целях – по амортизационной группе и Классификации основных средств.

Выбранный срок нужно указать в инвентарной карточке объекта ОС-6.

Источник