Окупаемость и срок полезного использования оборудования

Добавить в «Нужное»

Актуально на: 19 сентября 2018 г.

Когда оборудование амортизируется в бухгалтерском и налоговом учете, мы рассказывали в нашей консультации. Чтобы рассчитать сумму амортизационных отчислений по оборудованию организации нужно знать не только его первоначальную стоимость и выбрать способ начисления амортизации, но и установить срок его полезного использования (СПИ).

Как определить срок полезного использования оборудования

Срок полезного использования – это период, в течение которого используемый объект приносит экономические выгоды организации (п. 4 ПБУ 6/01, п. 1 ст. 258 НК РФ).

В бухгалтерском учете этот срок устанавливается исходя из следующих показателей (п. 20 ПБУ 6/01):

- ожидаемый срок использования;

- ожидаемый физический износ;

- нормативно-правовые и другие ограничения использования объекта.

При установлении СПИ в бухучете организация может обратиться к Классификации основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1). Напомним, что использование этой Классификации при определении СПИ обязательно только в налоговом учете (п. 1 ст. 258 НК РФ). В бухучете организация может пользоваться Классификатором по своему усмотрению.

Оборудование, в зависимости от его вида, может относиться к любой из десяти амортизационных групп по Классификации. Приведем некоторые примеры:

| Виды оборудования | Амортизационная группа | СПИ |

|---|---|---|

| Лифты | III | Свыше 3 лет до 5 лет включительно |

| Конвейеры ленточные передвижные прочие; конвейеры пассажирские ленточные и пластинчатые; конвейеры пластинчатые общего назначения; конвейеры вибрационные (горизонтальные, вертикальные) | ||

| Подъемники, электрокары | IV | Свыше 5 лет до 7 лет включительно |

| Провода и кабели силовые | VIII | Свыше 20 лет до 25 лет включительно |

| Эскалаторы | X | Свыше 30 лет |

Амортизация оборудования: расчет

Для целей расчета амортизации оборудования формула зависит от того, какой способ амортизации организация установила в бухгалтерском и налоговом учете.

Напомним, что в отношении всего оборудования в бухучете может использоваться только один способ амортизации. Он может быть выбран из следующих способов (п. 18 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

По какой формуле определяется сумма амортизации при каждом из данных способов, мы рассказывали в нашей консультации.

В налоговом учете не только к оборудованию, но и ко всем амортизируемым объектам должен применяться один из двух способов амортизации:

- линейный;

- нелинейный.

При этом необходимо иметь в виду, что даже если выбран нелинейный способ, к зданиям, сооружениям, передаточным устройствам, нематериальным активам, чей СПИ свыше 20 лет, все равно придется применять исключительно линейный способ (п. 3 ст. 259 НК РФ).

Формула амортизации оборудования для определения ежемесячной суммы ( М) в бухгалтерском и налоговом учете одна и та же:

∑М = ПС * n,

где ПС – первоначальная стоимость оборудования в бухгалтерском (налоговом) учете;

n – ежемесячная норма амортизации, рассчитываемая как отношение 1 к СПИ, выраженному в месяцах.

Покажем сказанное на примере. Первоначальная стоимость принятого на учет оборудования в бухгалтерском и налоговом учете совпадает и составляет 250 000 рублей. СПИ оборудования установлен равным 37 месяцам. Следовательно, ежемесячная сумма амортизации оборудования в бухгалтерском и налоговом учете составит 6 757 рублей (250 000 х 1 / 37).

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Полный и бесплатный доступ к системе на 2 дня.

Источник

Есть ли разница между износом и амортизацией?

Кто выбирает метод амортизации?

Когда лучше применять линейный метод амортизации, а когда — нелинейный?

В ЧЕМ РАЗНИЦА МЕЖДУ ИЗНОСОМ И АМОРТИЗАЦИЕЙ?

Нередко между износом и амортизацией знак равенства, считая эти понятия равными. Сразу подчеркнем, что это в корне ошибочный взгляд.

В идеальных условиях износ будет равен амортизации, но и в этом случае это два разных экономических процесса. Разница между ними в том, что в основе амортизации лежит процесс переноса стоимости актива на себестоимость продукции, работ, услуг. И этот процесс часто не соответствует реальному износу объекта, в результате которого актив, его комплектующие, узлы теряют свои первоначальные качества или отстают от современных технических требований (устаревают).

Например, при простое по производственным причинам износ физический приостановится, может не быть и морального износа, а вот амортизация будет начисляться все равно.

Как начисляется амортизация?

Амортизация может начисляться по правилам бухгалтерского или налогового учета.

Использование одновременно двух методов начисления амортизации (одного — для целей бухгалтерского учета, другого — для целей налогового учета) усложняет учетную работу, повышает трудоемкость процесса. Поэтому обособленные методы начисления амортизации используют лишь в том случае, если для этого есть серьезные основания.

В чем экономический смысл такого усложнения?

Экономический смысл такого усложнения возникает, например, когда налог на имущество начисляется по данным бухгалтерского учета, а не по кадастровой стоимости. В этом случае дополнительные трудности компенсируются экономией по налогу на имущество.

Также такой двойной учет ведут, если цели налогового и бухгалтерского учета разные. Налоговый учет обычно направлен на законную минимизацию налоговых обязательств компании, бухгалтерский — на максимизацию финансовых показателей.

Если оснований для ведения двойного учета нет, то лучше амортизацию начислять по нормам Налогового кодекса РФ, тем самым сближая бухгалтерский и налоговый учет.

Как начислить амортизацию?

Суть начисления амортизации состоит в том, что первоначальная стоимость актива списывается, т. е. переносится частями на себестоимость, в течение срока полезного использования этого актива и прекращается после списания на себестоимость 100 % стоимости этого актива.

Срок полезного использования актива определяет налогоплательщик на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом Классификации основных средств[1].

Основная задача применительно к данному документу — определить, в какую амортизационную группу входит данный актив, после чего срок полезного использования становится ясным автоматически.

Амортизационные группы, выделенные в Классификации основных средств, содержат указания не на точный срок полезного использования, как это было до введения данного законодательного акта, а на диапазон сроков.

Соответственно, если выбирается максимальный срок диапазона, то списание амортизации по активу займет больше времени, а начисление амортизации в ранних отчетных периодах будет идти в пониженных размерах по сравнению с тем, если бы был выбран минимальный срок диапазона.

Кто выбирает срок амортизации? Это предприятия делают самостоятельно исходя из требований руководства, экономической ситуации и других факторов. Выбор целесообразно отразить в учетной политике организации.

Пример 1

Группа компаний занимается производством обуви. С целью оптимизации налоговых обязательств в группу входит предприятие на общей системе налогообложения (ОСНО) и предприятие на упрощенной системе налогообложения (УСН).

Чтобы избежать обвинений налогового органа в незаконной налоговой оптимизации в виде дробления бизнеса, у каждой компании свое руководство, свой персонал и свои потребители. Также организации географически отдалены друг от друга, не имеют общих служебных помещений, финансовых потоков.

Для финансирования нового дорогостоящего инвестиционного проекта организация, входящая в группу и применяющая УСН, пытается привлечь инвесторов и для этого по согласованию с учредителями старается максимизировать показатели своей чистой прибыли. Одним из механизмов повышения финансовых отчетных показателей является применение максимальных диапазонов сроков полезного использования.

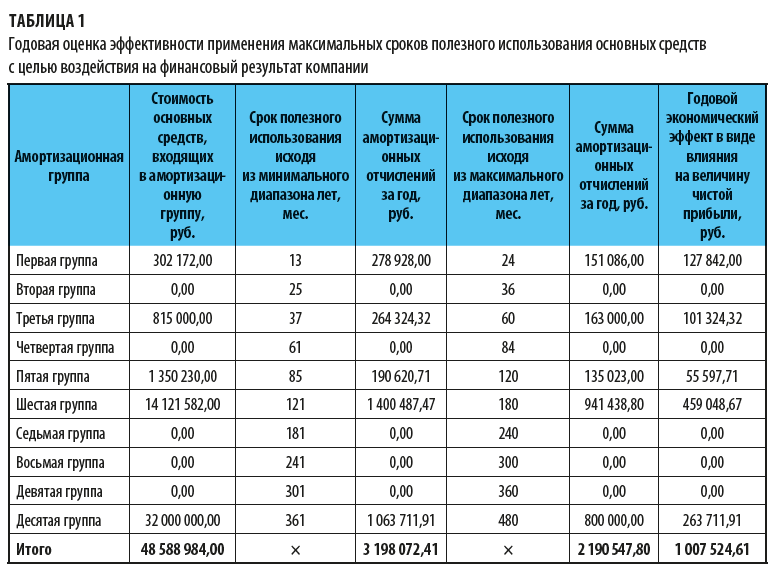

Чтобы выяснить, как применение максимальных сроков полезного использования основных средств повлияет на финансовый результат организации, экономическая служба сделала сравнительный расчет, результаты которого сведены в табл. 1.

Согласно учетной политике компания применяет максимальные сроки полезного использования активов в законодательно установленном диапазоне сроков полезного использования. Годовая сумма амортизационных отчислений в этом случае составляет 2 190 547,80 руб.

Если бы организация применяла минимальные сроки полезного использования, годовая сумма амортизационных отчислений составила бы 3 198 072,41 руб.

Разница в сумме 1 007 524,61 руб. и представляет собой величину годового экономического эффекта от применения максимальных сроков полезного использования оборудования.

На налоговые обязательства предприятия эта разница не повлияет, так как компания применяет УСН, при которой предусмотрен особый порядок принятия к налоговому учету расходов по основным средствам.

Зато в отчетности будет фигурировать показатель чистой прибыли на 1 007 524,61 руб. больше, чем это было бы при применении минимальных сроков полезного использования оборудования.

Такое влияние на конечный финансовый результат положительно скажется при переговорах с инвесторами.

В целях налогового учета предприятия вправе выбрать один из методов начисления амортизации — линейный или нелинейный.

ЛИНЕЙНЫЙ МЕТОД АМОРТИЗАЦИИ

Кто должен выбрать метод амортизации?

Каким методом амортизировать активы, организация должна решить самостоятельно, прописав свой выбор в учетной политике для целей налогообложения.

Обратите внимание!

Выбор метода амортизации должен быть взвешенным и предваряться серьезным экономическим анализом: мало того что применение разных методов начисления амортизации приведет к начислению существенно различающихся сумм амортизации, что, в свою очередь, повлияет на величину налога на прибыль, так и сменить метод начисления амортизации, если применяемый метод покажется нерациональным, не так просто.

Изменить метод начисления амортизации можно только с начала очередного налогового периода, а перейти с нелинейного метода начисления амортизации на линейный налогоплательщик теперь сможет не чаще одного раза в пять лет (п. 1 ст. 259 НК РФ). А вот в отношении перехода с линейного на нелинейный метод законодательство такого ограничения не содержит.

[1] Классификация основных средств, включаемых в амортизационные группы, утверждена Постановлением Правительства РФ от 01.01.2002 № 1 (в ред. от 27.12.2019; далее — Классификация основных средств).

Д. В. Кислов,

канд. экон. наук

Источник

Срок полезного использования — это период, в течение которого объект основных средств и (или) объект нематериальных активов будет применяться в деятельности предприятия с целью извлечения финансовой выгоды.

Для каких целей используется срок полезного использования

Правильно установленный срок полезного использования позволяет точно рассчитать амортизацию и перенести вложенные в покупку основных средств и нематериальных активов средства в расходы, правильно сформировать налоговые базы по налогу на прибыль и налогу на имущество организаций в отношении основных средств.

Срок полезного использования нематериальных активов

Срок полезного использования нематериальных активов — выраженный в месяцах (годах) период времени, в течение которого организация планирует использовать нематериальный актив для получения экономических выгод.

Срок полезного использования нематериальных активов в налоговом учете

В налоговом учете срок полезного использования нематериальных активов устанавливается для амортизируемых НМА в момент ввода объектов в эксплуатацию.

При этом учитываются срок действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности, а также условия конкретных договоров.

По отдельным видам НМА срок полезного использования организация вправе установить произвольно, но не менее 2 лет. К таким активам, в частности, относятся:

исключительное право на программу для ЭВМ, базу данных;

исключительное право на изобретение, промышленный образец, полезную модель;

исключительное право на использование топологии интегральных микросхем;

исключительное право на селекционные достижения;

владение «ноу-хау», секретной формулой или процессом.

В отличие от бухгалтерского учета, в налоговом учете по нематериальным активам с неопределенным сроком полезного использования такой срок устанавливается равным 10 годам.

Срок полезного использования нематериальных активов в бухгалтерском учете

Нематериальные активы с определенным сроком полезного использования амортизируются в бухгалтерском учете.

Срок полезного использования нематериальных активов определяется в момент принятия актива к бухгалтерскому учету.

Срок полезного использования нематериальных активов устанавливается с учетом:

срока действия прав на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

ожидаемого срока использования актива, в течение которого планируется получение экономических выгод от него.

Как определить срок полезного использования основного средства в налоговом учете

Срок полезного использования конкретного основного средства организация определяет самостоятельно с учетом положений НК РФ и Классификатора, утвержденного Правительством РФ на дату ввода в эксплуатацию данного объекта амортизируемого имущества. Также можно воспользоваться удобным сервисом для поиска амортизационных групп.

Амортизационные группы основных средств в налоговом учете

Налоговый Кодекс РФ распределяет все основные средства по 10 амортизационным группам.

Для каждой группы задан временной промежуток, в пределах которого можно выбрать срок полезного использования.

При этом крайнее нижнее значение диапазона не включается в срок, а крайнее верхнее включается.

Например, если для 2 амортизационной группы установлен диапазон СПИ 2 – 3 года, то это означает, что можно выбрать время службы от 25 до 36 месяцев включительно.

Основная задача — определить, к какой амортизационной группе относится объект основных средств, а затем установить срок полезного использования, исходя из сроков, установленных для этой группы.

Амортизируемое имущество объединяется в следующие десять амортизационных групп:

В первой амортизационной группе собраны активы, которыми предприятия пользуются не более 2 лет. То есть, все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно.

Во вторую амортизационную группу входят объекты с планируемым сроком эксплуатации в диапазоне 2-3 лет (свыше 2 лет до 3 лет включительно).

Третья амортизационная группа объединяет активы, используемые в течение 3-5 лет (свыше 3 лет до 5 лет включительно).

Четвертая амортизационная группа предусматривает ограничение по срокам в пределах 5-7 лет (свыше 5 лет до 7 лет включительно).

Для пятой амортизационной группы характерно установление сроков на уровне 7-10 лет (свыше 7 лет до 10 лет включительно).

В шестой амортизационной группе перечислены активы с периодом эксплуатации 10-15 лет (свыше 10 лет до 15 лет включительно).

Седьмая амортизационная группа представлена объектами, которые способны приносить материальные выгоды своим владельцам на протяжении 15-20 лет (свыше 15 лет до 20 лет включительно).

В восьмой амортизационной группе собраны активы со сроком применения 20-25 лет (свыше 20 лет до 25 лет включительно).

Девятая группа объединяет основные средства, которые продолжают эксплуатироваться в течение 25-30 лет (свыше 25 лет до 30 лет включительно).

Объекты с более длительными периодами использования собраны в 10 группе (свыше 30 лет).

Срок полезного использования при приобретении основного средства, бывшего в употреблении

Если организация применяет линейный метод начисления амортизации, то, приобретая основное средство, бывшее в употреблении, она может установить ему срок полезного использования, как срок полезного использования по классификатору, уменьшенный на количество лет/месяцев эксплуатации данного основного средства бывшим собственником этого ОС.

Также можно взять срок полезного использования, установленный предыдущим собственником, и уменьшить на количество лет/месяцев эксплуатации ОС этим собственником.

Если же полученный таким образом срок полезного использования будет иметь нулевое или отрицательное значение, то организация вправе сама установить срок полезного использования ОС с учетом требований техники безопасности и других факторов.

Изменение срока полезного использования основного средства

Организация может увеличить срок полезного использования объекта основного средства, если после его модернизации/реконструкции/технического перевооружения срок полезного использования увеличился.

При этом новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это основное средство было включено изначально.

То есть, к примеру, после модернизации основное средство не может быть включено в другую амортизационную группу.

Если классификатор не содержит основного средства

Если основное средство не указано в классификаторе амортизационных групп, то можно установить срок полезного использования этого объекта основных средств, опираясь на срок эксплуатации, который приведен в технической документации или в рекомендациях производителя.

Срок полезного использования основного средства в бухгалтерском учете

В бухгалтерском учете срок полезного использования устанавливается исходя из ожидаемых сроков использования и износа.

То есть, при установлении срока полезного использования объекта основных средств организация не обязана ориентироваться на классификатор.

В результате срок полезного использования основного средства для целей налогового учета может не совпадать со сроком полезного использования, определенным для целей бухгалтерского учета.

Источник