Налог на добычу полезных ископаемых относится к региональным налогам

Все, кто занимается добычей полезных ископаемых, платят государству за возможность пользования природными богатствами. Для этого есть налог на добычу полезных ископаемых (НДПИ). Как его рассчитать и когда платить?

Что такое НДПИ и кто его платит?

НДПИ — это федеральный налог,который регулируется главой 26 НК РФ. Также в его правовую базу входит Закон РФ «О недрах». Налогоплательщики — организации и индивидуальные предприниматели, которые занимаются добычей полезных ископаемых на основании лицензии.

Чтобы добывать полезные ископаемые, нужно получить лицензию на пользование участком недр. После этого налогоплательщики должны встать на учет в налоговую по месту нахождения участка в течение 30 календарных дней. Если участок находится за пределами России, то постановка на учет производится по местонахождению организации.

Что попадает под НДПИ?

Объектом налогообложения считаются полезные ископаемые:

добытые из недр на территории РФ;

извлеченные из отходов добывающего производства, подлежащие отдельному лицензированию;

добытые из недр за пределами РФ.

Но есть и те полезные ископаемые, за которые налог платить не надо. К ним относятся:

общераспространенные полезные ископаемые. К ним также относятся подземные воды, добытые индивидуальным предпринимателем для личного потребления;

минералогические, палеонтологические и другие геологические коллекционные материалы;

добытые из недр при использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

полезные ископаемые, извлеченные из собственных отвалов или отходов.

Какие есть налоговые ставки?

Есть два вида налоговых ставок НДПИ:

Адвалорные ставки – применяются в отношении стоимости добытого полезного ископаемого. Исчисляются в процентах.

Специфические ставки – применяются в отношении количества добытого полезного ископаемого. Исчисляются в рублях за тонну.

Сами ставки регулирует статья 342 НК РФ.

Но есть и приятные стороны. Налог предусматривает нулевую ставку. Она применяется при добыче:

полезных ископаемых в части нормативных потерь;

попутного газа;

полезных ископаемых при разработке некондиционных или ранее списанных запасов полезных ископаемых.;

подземных вод, извлеченных при разработке месторождений полезных ископаемых, а также при строительстве и эксплуатации подземных сооружений;

минеральных вод, используемых в лечебных и курортных целях;

подземных вод, используемых налогоплательщиком в сельскохозяйственных целях;

полезных ископаемых, которые добыты из вскрышных и вмещающих пород, отходов горнодобывающих производств.

Что относится к налоговой базе?

Налоговой базой является:

количество добытых полезных ископаемых при добыче:

нефти

природного газа

газового конденсата

угля

многокомпонентных комплексных руд на территории Красноярского края;

стоимость добытых полезных ископаемых.

Налоговая база определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого. То есть, если компания добывает мрамор и гранит, то для каждого рассчитывается своя налоговая база.

Стоимость добытых полезных ископаемых определяется:

исходя из цен реализации добытых полезных ископаемых;

исходя из цен реализации без учета субсидий из бюджета на возмещение разницы между оптовой ценой и расчетной стоимостью;

исходя из расчетной стоимости добытых полезных ископаемых.

Важно: последний способ оценки применяется в случае отсутствия реализации полезных ископаемых в соответствующем налоговом периоде.

Как рассчитать стоимость добытых ископаемых?

Здесь проще использовать специальные программы учета и калькуляторы. Сам механизм расчета выглядит так:

1. Рассчитываем стоимость добытого полезного ископаемого:

2. Стоимость единицы можно рассчитать двумя способами:

3. Выручка рассчитывается следующим образом:

Стоимость добытого полезного ископаемого = Количество х Стоимость единицы

Стоимость единицы добытого полезного ископаемого = Выручка от реализации ÷ Количество реализованного

Или

Стоимость единицы добытого полезного ископаемого = Расчетная стоимость ÷ Количество добытого

Выручка от реализации = Цена без НДС и акциза – Сумма расходов по доставке

Что еще нужно учитывать при определении расчетной стоимости добытых ископаемых? Прямые и косвенные расходы.

Прямые расходы:

материальные расходы;

расходы на оплату труда;

расходы на амортизацию основных средств, используемых при добыче полезных ископаемых;

суммы страховых взносов.

Расходы за налоговый период распределяются между добытыми полезными ископаемыми и остатком незавершенного производства.

Косвенные расходы:

прочие материальные расходы;

расходы на ремонт основных средств;

расходы на освоение природных ресурсов;

расходы на ликвидацию выводимых из эксплуатации основных средств;

расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов.

Косвенные расходы распределяются между затратами на добычу полезных ископаемых и затратами на иную деятельность налогоплательщика. Сумма косвенных расходов полностью включается в расчетную стоимость добытых ископаемых за налоговый период.

Как рассчитать сумму налога?

Все просто:

Сумма НДПИ = Налоговая база х Налоговая ставка

Когда платить налог?

По итогам месяца налог начисляется отдельно по каждому виду добытых полезных ископаемых. Всю сумму нужно уплатить в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Налог уплачивается не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация по НДПИ представляется за каждый период в налоговые органы по месту нахождения или месту жительства налогоплательщика. Сделать это нужно не позднее последнего числа месяца, следующего за истекшим налоговым периодом.

Сумма налога по полезным ископаемым, добытым за пределами России, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя.

Какие есть особенности?

Для некоторых видов полезных ископаемых установлены особые правила расчета НДПИ. Все они закреплены в НК РФ.

Особенности налогообложения нефти — статья 342.5 НК РФ.

Особенности налогообложения газа — подпункты 2, 13, 18 и 19 пункта 1 статьи 342 НК РФ.

Особенности налогообложения угля — статья 343.1 НК РФ.

Особенности налогообложения драгоценных металлов — статья 342.3 НК и Федеральный закон № 41-ФЗ «О драгоценных металлах и драгоценных камнях».

Что будет нового?

Президент РФ Владимир Путин поручил правительству подготовить предложения по корректировке расчетов НДПИ на уголь до 31 октября 2019 года.

Сейчас НДПИ на уголь платится с тонны добытого сырья по ставке 11 рублей для бурого угля, 47 рублей — для антрацита, 57 рублей— для коксующегося угля и 24 рубля— для всех прочих видов угля. Эти ставки ежеквартально корректируются на коэффициент-дефлятор.

Платежи НДПИ составляют незначительную долю затрат крупных угольных компаний. В законе о федеральном бюджете общие поступления от НДПИ на уголь ожидаются в размере лишь 6 млрд рублей за весь 2019 год.

Минэнерго уже предлагало снижать НДПИ на уголь. Такие идеи содержатся в опубликованном проекте программы развития угольной отрасли. Также власти предлагают уменьшить ставку налога для компаний, которые внедряют новые технологии добычи полезных ископаемых.

Комментарии для сайта Cackle

Статья была полезна?

Да

Нет

50% читателей считают статью полезной

Источник

Уголь, нефть, алмазы и другие материалы — все это сырье, необходимое для промышленности, науки, экономики и жизни обычных людей.

Все, кто занимается добычей полезных ископаемых, платит государству за возможность пользования природными богатствами. Для этого в 2002 году был введен налог на добычу полезных ископаемых (НДПИ).

Что такое НДПИ и кто его платит?

НДПИ — это федеральный налог,который регулируется главой 26 НК РФ. Также в его правовую базу входит Закон РФ «О недрах». Налогоплательщики — организации и индивидуальные предприниматели, которые занимаются добычей полезных ископаемых на основании лицензии.

Чтобы добывать полезные ископаемые, нужно получить лицензию на пользование участком недр. После этого налогоплательщики должны встать на учет в налоговую по месту нахождения участка в течение 30 календарных дней. Если участок находится за пределами России, то постановка на учет производится по местонахождению организации.

Что попадает под НДПИ?

Объектом налогообложения считаются полезные ископаемые:

- добытые из недр на территории РФ;

- извлеченные из отходов добывающего производства, подлежащие отдельному лицензированию;

- добытые из недр за пределами РФ.

Но есть и те полезные ископаемые, за которые налог платить не надо. К ним относятся:

- общераспространенные полезные ископаемые. К ним также относятся подземные воды, добытые индивидуальным предпринимателем для личного потребления;

- минералогические, палеонтологические и другие геологические коллекционные материалы;

- добытые из недр при использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

- полезные ископаемые, извлеченные из собственных отвалов или отходов.

Какие есть налоговые ставки?

Есть два вида налоговых ставок НДПИ:

- Адвалорные ставки – применяются в отношении стоимости добытого полезного ископаемого. Исчисляются в процентах.

- Специфические ставки – применяются в отношении количества добытого полезного ископаемого. Исчисляются в рублях за тонну.

Сами ставки регулирует статья 342 НК РФ.

Но есть и приятные стороны. Налог предусматривает нулевую ставку. Она применяется при добыче:

- полезных ископаемых в части нормативных потерь;

- попутного газа;

- полезных ископаемых при разработке некондиционных или ранее списанных запасов полезных ископаемых.;

- подземных вод, извлеченных при разработке месторождений полезных ископаемых, а также при строительстве и эксплуатации подземных сооружений;

- минеральных вод, используемых в лечебных и курортных целях;

- подземных вод, используемых налогоплательщиком в сельскохозяйственных целях;

- полезных ископаемых, которые добыты из вскрышных и вмещающих пород, отходов горнодобывающих производств.

Что относится к налоговой базе?

Налоговой базой является:

- количество добытых полезных ископаемых при добыче:

- нефти

- природного газа

- газового конденсата

- угля

- многокомпонентных комплексных руд на территории Красноярского края;

- стоимость добытых полезных ископаемых.

Налоговая база определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого. То есть, если компания добывает мрамор и гранит, то для каждого рассчитывается своя налоговая база.

Стоимость добытых полезных ископаемых определяется:

- исходя из цен реализации добытых полезных ископаемых;

- исходя из цен реализации без учета субсидий из бюджета на возмещение разницы между оптовой ценой и расчетной стоимостью;

- исходя из расчетной стоимости добытых полезных ископаемых.

Важно: последний способ оценки применяется в случае отсутствия реализации полезных ископаемых в соответствующем налоговом периоде.

Как рассчитать стоимость добытых ископаемых?

Здесь проще использовать специальные программы учета и калькуляторы. Сам механизм расчета выглядит так:

1. Рассчитываем стоимость добытого полезного ископаемого:

Стоимость добытого полезного ископаемого = Количество х Стоимость единицы

2. Стоимость единицы можно рассчитать двумя способами:

Стоимость единицы добытого полезного ископаемого = Выручка от реализации ÷ Количество реализованного

Или

Стоимость единицы добытого полезного ископаемого = Расчетная стоимость ÷ Количество добытого

3. Выручка рассчитывается следующим образом:

Выручка от реализации = Цена без НДС и акциза – Сумма расходов по доставке

Что еще нужно учитывать при определении расчетной стоимости добытых ископаемых? Прямые и косвенные расходы.

Прямые расходы:

- материальные расходы;

- расходы на оплату труда;

- расходы на амортизацию основных средств, используемых при добыче полезных ископаемых;

- суммы страховых взносов.

Расходы за налоговый период распределяются между добытыми полезными ископаемыми и остатком незавершенного производства.

Косвенные расходы:

- прочие материальные расходы;

- расходы на ремонт основных средств;

- расходы на освоение природных ресурсов;

- расходы на ликвидацию выводимых из эксплуатации основных средств;

- расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов.

Косвенные расходы распределяются между затратами на добычу полезных ископаемых и затратами на иную деятельность налогоплательщика. Сумма косвенных расходов полностью включается в расчетную стоимость добытых ископаемых за налоговый период.

Как рассчитать сумму налога?

Все просто:

Сумма НДПИ = Налоговая база х Налоговая ставка

Когда платить налог?

По итогам месяца налог начисляется отдельно по каждому виду добытых полезных ископаемых. Всю сумму нужно уплатить в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Налог уплачивается не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация по НДПИ представляется за каждый период в налоговые органы по месту нахождения или месту жительства налогоплательщика. Сделать это нужно не позднее последнего числа месяца, следующего за истекшим налоговым периодом.

Сумма налога по полезным ископаемым, добытым за пределами России, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя.

Какие есть особенности?

Для некоторых видов полезных ископаемых установлены особые правила расчета НДПИ. Все они закреплены в НК РФ.

- Особенности налогообложения нефти — статья 342.5 НК РФ.

- Особенности налогообложения газа — подпункты 2, 13, 18 и 19 пункта 1 статьи 342 НК РФ.

- Особенности налогообложения угля — статья 343.1 НК РФ.

- Особенности налогообложения драгоценных металлов — статья 342.3 НК РФ и Федеральный закон № 41-ФЗ «О драгоценных металлах и драгоценных камнях».

Что будет нового?

Президент РФ Владимир Путин поручил правительству подготовить предложения по корректировке расчетов НДПИ на уголь до 31 октября 2019 года.

Сейчас НДПИ на уголь платится с тонны добытого сырья по ставке 11 рублей для бурого угля, 47 рублей — для антрацита, 57 рублей— для коксующегося угля и 24 рубля— для всех прочих видов угля. Эти ставки ежеквартально корректируются на коэффициент-дефлятор.

Платежи НДПИ составляют незначительную долю затрат крупных угольных компаний. В законе о федеральном бюджете общие поступления от НДПИ на уголь ожидаются в размере лишь 6 млрд рублей за весь 2019 год.

Минэнерго уже предлагало снижать НДПИ на уголь. Такие идеи содержатся в опубликованном проекте программы развития угольной отрасли. Также власти предлагают уменьшить ставку налога для компаний, которые внедряют новые технологии добычи полезных ископаемых.

Читайте нас на astral.ru

Источник

Платежи при пользовании недрами

^К началу страницы

Платежи при пользовании недрами – это совокупность обязательных платежей, уплачиваемых пользователями недр при получении исключительных прав на выполнение определенных видов работ в качестве одного из обязательных условий получения и реализации права пользования нерами:

Разовые платежи

уплачиваются при наступлении определенных событий, оговоренных в Лицензии (ссылка на лицензии)

Сбор за участие в конкурсе (аукционе)

уплачивается при регистрации заявки

Регулярные платежи за пользование недрами

уплачиваются пользователями недр в течение периода действия Лицензии (ссылка), независимо от фактического проведения работ

ФНС России администрирует только регулярные платежи за пользование недрами: осуществляет учет и контроль за правильностью исчисления, полнотой и своевременностью внесения платежей в бюджет

Регулярные платежи за пользование недрами входят в систему обязательных неналоговых платежей, уплачиваемых пользователями недр за предоставление исключительных прав:

Регулярные платежи взимаются за:

- на поиск и оценку месторождений полезных ископаемых, за разведку полезных ископаемых;

- за геологическое изучение и оценку пригодности участков недр для строительства и эксплуатации сооружений, не связанных с добычей полезных ископаемых;

- за строительство и эксплуатацию подземных сооружений, не связанных с добычей полезных ископаемых,

за исключением инженерных сооружений неглубокого залегания (до 5 метров), используемых по целевому назначению.

Регулярные платежи не взимаются за:

- пользование недрами для регионального геологического изучения;

- пользование недрами для образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное назначение;

- разведку полезных ископаемых на месторождениях, введенных в промышленную эксплуатацию, в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых;

- разведку полезного ископаемого в границах горного отвода, предоставленного пользователю недр для добычи этого полезного ископаемого.

Подробнее ст. 11 Закона РФ «О недрах» от 21.02.1992 № 2395-1.

Предоставление недр в пользование

^К началу страницы

Оформляется специальным государственным решением в виде Лицензии

(Лицензия – это документ, который удостоверяет право ее владельца на пользование участком недр в

определенных границах в соответствии с указанной в ней целью в течение установленного срока) на бланке

установленной формы с Государственным гербом РФ и содержит текстовые, графические и иные приложения.

Подробнее см. ст. 11 Закона РФ «О недрах» от 21.02.1992 № 2395-1.

Права и обязанности плательщика

^К началу страницы

Права и обязанности плательщика регулярных платежей за пользование недрами возникают с даты государственной регистрации Лицензии на пользование участком недр.

Получение

лицензии

Приобретение

статуса

недропользователя

Наступление

обязанности

по уплате регулярных

платежей за пользование недрами

Подробнее см. ст. 9 Закона РФ «О недрах» от 21.02.1992 № 2395-1

Порядок расчёта платежа

^К началу страницы

Ставка платежа

| При проведении поисково-оценочных и разведочных работ за 1 ед. площади (км2) | При строительстве и эксплуатации подземных сооружений (не связанных с добычей) за 1 ед. полезного ископаемого, подлежащего хранению |

Конкретный размер ставки устанавливается федеральным органом управления государственным фондом недр или его территориальными органами отдельно по каждому участку недр и предусматривается в Лицензии на право пользования недрами. Перейти или скачать…

Облагаемая

Согласно ст. 43 Закона РФ «О недрах» от 21.02.1992 № 2395-1 облагаемой базой по каждому основанию признается:

При поиске и оценке месторождений площадь лицензионного участка, предоставленного недропользователю, уменьшенная на площадь возвращенной части лицензионного участка и площадь территорий открытых месторождений

При разведке месторождений площадь лицензионного участка уменьшенная на площадь возвращенной части лицензионного участка и площадь участка недр, на которой запасы соответствующего полезного ископаемого (за исключением площади горных отводов) установлены и учтены Государственным балансом запасов (Данные о площади лицензионного участка, площади территорий открытых месторождений, площади возвращенной части лицензионного участка и площади участка недр, на которой запасы соответствующего полезного ископаемого установлены и учтены Государственным балансом запасов содержатся в лицензии на право пользования недрами, либо в изменениях к лицензии или в решении территориального органа Роснедр.).

При строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых

(При этом исчисление и внесение в бюджет платежей производится только при проведении работ по строительству и эксплуатации сооружений, связанных с хранением нефти, газового конденсата, природного газа и гелия.) количество полезного ископаемого, подлежащего хранению

Порядок уплаты и представления отчётности

^К началу страницы

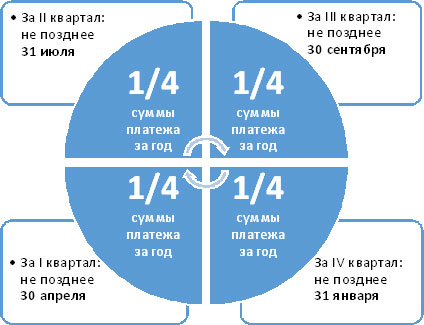

Платежи в размере 1/4 годовой суммы уплачиваются пользователями недр ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в течение года.

Подробнее см. ст. 43 Закона РФ «О недрах» от 21.02.1992 № 2395-1

Форма отчётности: Расчёт регулярных платежей за пользование недрами пользователи недр представляют в территориальные органы ФНС России и Роснедр по местонахождению участков недр ежеквартально по утвержденной форме.

Льготы

^К началу страницы

Льготы в рамках данного вида платежей не предусмотрены.

Ответственность за нарушение законодательства

^К началу страницы

Налоговые органы с учетом неналогового характера (установлены Законом Российской Федерации “О недрах” от 21.02.1992 N2395-1, не являющимся актом законодательства о налогах и сборах) регулярных платежей за пользование недрами при выявлении нарушений законодательства о недропользовании, в том числе нарушения порядка исчисления и внесения в бюджет регулярных платежей за пользование недрами, порядка представления расчетов, не уполномочены применять предусмотренные действующим законодательством (главой 16 Налогового кодекса Российской Федерации, а также за административные правонарушения, установленные Кодексом Российской Федерации об административных правонарушениях) меры ответственности.

В случае установления фактов, свидетельствующих о нарушении законодательства о недрах, налоговые органы направляют ходатайства в территориальные органы Роснедр и Росприроднадзора об отзыве (приостановлении действия) соответствующей Лицензии на право пользования недрами.

Часто задаваемые вопросы

^К началу страницы

У кого из пользователей недр возникает обязанность по уплате регулярных платежей за пользование недрами? Кто должен уплачивать регулярные платежи?

Согласно п. 1 ст. 43 Закона РФ от 21.02.1992 N 2395-1 “О недрах” регулярные платежи за пользование недрами взимаются за предоставление пользователям недр исключительных прав:

– на поиск и оценку месторождений полезных ископаемых;

– на разведку полезных ископаемых;

– на геологическое изучение и оценку пригодности участков недр для строительства и эксплуатации сооружений, не связанных с добычей полезных ископаемых;

– на строительство и эксплуатацию подземных сооружений, не связанных с добычей полезных ископаемых (включая строительство искусственных сооружений и прокладку кабелей и трубопроводов под водой), кроме инженерных сооружений неглубокого залегания (до 5 м), используемых по целевому назначению.

При этом регулярные платежи за пользование недрами взимаются с пользователей недр отдельно по каждому виду работ, осуществляемых в РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ, а также за пределами РФ на территориях, находящихся под ее юрисдикцией.

Регулярные платежи за пользование недрами не взимаются:

– за пользование недрами для регионального геологического изучения;

– за пользование недрами для образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное значение;

– за разведку полезных ископаемых на месторождениях, введенных в промышленную эксплуатацию, в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых;

– за разведку полезных ископаемых в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых.

От чего зависят размеры ставок регулярных платежей?

Конкретный размер ставки регулярного платежа за пользование недрами устанавливают Роснедра (их территориальный орган) отдельно по каждому участку недр, на который выдается лицензия на пользование недрами.

Максимальные и минимальные размеры определяются в зависимости от видов работ и полезных ископаемых.

Ставка регулярного платежа за пользование недрами устанавливается за 1 кв. км площади участка недр в год, за исключением ставки при строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых. При хранении нефти и газоконденсата ставка устанавливается за 1 т, природного газа и гелия – за 1000 куб. м.

Каким образом определяется сумма регулярных платежей?

Порядок расчета зависит от вида работ. Платежи устанавливаются в строгом соответствии с этапами и стадиями геологического процесса. При проведении работ по поиску и оценке месторождений полезного ископаемого величина регулярного платежа за год определяется путем умножения ставки регулярных платежей, установленной за проведение этих работ, на облагаемую площадь лицензионного участка. В свою очередь, указанная площадь рассчитывается путем уменьшения площади лицензионного участка недр, предоставленного недропользователю, на площадь территории открытых месторождений и площадь возвращенной части данного участка. При этом площадь возвращенной части лицензионного участка определяется на основании изменений в лицензии на право пользования недрами или решения территориального органа Минприроды, принятых по заявлению пользователя недр.

В случае проведения работ по разведке месторождений полезных ископаемых сумма регулярного платежа также получается в результате умножения ставки регулярных платежей на облагаемую площадь лицензионного участка. Но здесь облагаемая площадь – это площадь участка недр, на которой запасы соответствующего полезного ископаемого (за исключением площади горного отвода и (или) горных отводов) установлены и учтены Государственным балансом запасов.

При строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых, сумма регулярных платежей за пользование недрами рассчитывается путем умножения количества полезного ископаемого, подлежащего хранению, указанного в проектной документации на строительство и эксплуатацию подземного сооружения, на ставку регулярного платежа.

Каков порядок уплаты регулярных платежей?

В соответствии с п. 4 ст. 43 Закона о недрах регулярные платежи за пользование недрами уплачиваются пользователями недр ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в размере 1/4 от суммы платежа, рассчитанного за год (уплата производится по месту нахождения участка недр). (Например, регулярные платежи за II квартал 2013 г. пользователи недр должны уплатить не позднее 31.07.2013.)

Каков порядок определения облагаемой базы (площади лицензионного участка) при получении Лицензии в течение уже начавшегося отчётного квартала?

При расчете регулярных платежей за пользование недрами в случае получения лицензии на право пользования недрами, в том числе в течение уже начавшегося отчетного квартала, следует руководствоваться положениями Закона о недрах и исчислять их как 1/4 суммы платежа, рассчитанного за год.

Какую отчетность нужно составить по регулярным платежам за пользование недрами и куда ее необходимо представить?

Пунктом 6 ст. 43 Закона о недрах на пользователей недр возложена обязанность представления расчетов регулярных платежей за пользование недрами – ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом.

Расчеты регулярных платежей за пользование недрами представляются в территориальные органы ФНС России по субъектам РФ и уполномоченного Правительством РФ федерального органа исполнительной власти в области природных ресурсов по месту нахождения участков недр.

Особенности регионального законодательства

^К началу страницы

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Региональные особенности отсутствуют

Источник