Налог на добычу полезных ископаемых бухучет

Бухгалтерский учет

В бухгалтерском учете начисление и уплату НДПИ учитывайте на счете 68 «Расчеты по налогам и сборам». Для этого к счету 68 откройте субсчет «Расчеты по НДПИ» (Инструкция к плану счетов).

Налог на добычу полезных ископаемых относится к расходам по обычным видам деятельности (п. 5 ПБУ 10/99).

Сумму исчисленного НДПИ отражайте в составе расходов по обычным видам деятельности на последнее число каждого месяца (п. 16 и 18 ПБУ 10/99).

При начислении и уплате НДПИ делайте проводки:

Дебет 20 (21, 23) Кредит 68 субсчет «Расчеты по НДПИ»

– начислен налог на добычу полезных ископаемых;

Дебет 68 субсчет «Расчет по НДПИ» Кредит 51

– уплачен налог на добычу полезных ископаемых.

Такой порядок следует из Инструкции к плану счетов (счета 20, 21, 23 и 68).

Порядок отражения НДПИ при расчете налогов зависит от того, какую систему налогообложения применяет организация.

ОСНО

При расчете налога на прибыль сумму НДПИ включайте в состав прочих расходов, связанных с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ).

Момент учета расходов на уплату НДПИ при расчете налога на прибыль зависит от того, какой метод признания расходов применяет организация.

Если организация применяет метод начисления, то расходы на уплату НДПИ включите в базу по налогу на прибыль в момент его начисления (подп. 1 п. 7 ст. 272 НК РФ).

Если организация применяет кассовый метод, то уплаченный НДПИ нужно признать в расходах в день его перечисления в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Пример отражения в бухгалтерском учете и при налогообложении расходов на уплату НДПИ. Организация применяет общую систему налогообложения

ЗАО «Альфа» добывает нефть на территории России на основании лицензии.

При расчете налога на прибыль организация применяет метод начисления. Налог рассчитывает помесячно.

Сумма НДПИ, которую нужно перечислить в бюджет за август, составила 781 613 руб. Эту сумму организация перечислила 25 сентября. Весь объем полезного ископаемого, добытого в августе, был реализован в этом же месяце.

Начисление и уплату НДПИ бухгалтер «Альфы» отразил следующим образом.

31 августа:

Дебет 20 Кредит 68 субсчет «Расчеты по НДПИ»

– 781 613 руб. – начислен НДПИ за август;

25 сентября:

Дебет 68 субсчет «Расчеты по НДПИ» Кредит 51

– 781 613 руб. – перечислен НДПИ в бюджет за август.

При расчете налога на прибыль за сентябрь бухгалтер включил сумму начисленного НДПИ (781 613 руб.) в состав прочих расходов, связанных с производством и реализацией.

Из-за различий в отражении сумм НДПИ в бухгалтерском и налоговом учете могут возникнуть временные разницы (п. 11 и 12 ПБУ 18/02). Например, такое может произойти, если в бухгалтерском учете сумма НДПИ была учтена в фактической себестоимости продукции, которую организация реализовала после завершения отчетного (налогового) периода.

УСН

Если организация добывает и реализует полезные ископаемые (за исключением общераспространенных), то она не вправе применять упрощенку (подп. 8 п. 3 ст. 346.12 НК РФ). Однако переход на упрощенку при добыче общераспространенных полезных ископаемых не освобождает от обязанностей плательщика НДПИ (п. 2 ст. 346.11 НК РФ).

Если организация применяет упрощенку и платит единый налог с доходов, то при расчете налоговой базы сумму НДПИ не учитывайте (п. 1 ст. 346.18 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, НДПИ включите в состав расходов (подп. 22 п. 1 ст. 346.16 НК РФ). Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ). Неуплаченный НДПИ при расчете единого налога не учитывайте.

ЕНВД

Добыча полезных ископаемых не относится к видам деятельности, подпадающим под обложение ЕНВД (п. 2 ст. 346.26 НК РФ). Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому если какой-либо вид деятельности организации переведен на ЕНВД, то на расчет ЕНВД расходы в виде НДПИ не влияют.

Сроки уплаты

Исчисленную сумму НДПИ перечислите в бюджет не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (ст. 344 НК РФ). Налоговым периодом по НДПИ является календарный месяц (ст. 341 НК РФ).

Последний срок уплаты НДПИ может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Куда перечислять налог

По общему правилу сумму НДПИ нужно перечислить в бюджет того субъекта РФ, на территории которого расположен участок недр, используемый организацией на основании лицензии (п. 2 ст. 343 НК РФ). На территории именно этого субъекта РФ организация зарегистрирована в качестве плательщика НДПИ (п. 1 ст. 335 НК РФ).

После зачисления НДПИ территориальные управления Казначейства России самостоятельно распределяют его сумму между уровнями бюджетов в зависимости от вида полезного ископаемого, добываемого организацией (ст. 58, 61, п. 1 ст. 166.1 Бюджетного кодекса РФ).

Если организация добывает полезные ископаемые на участке недр, расположенном за пределами территории России, то НДПИ перечислите в бюджет того субъекта РФ, на территории которого зарегистрирована сама организация (п. 3 ст. 343 НК РФ).

Если организация имеет несколько участков недр на территории одного субъекта РФ, то НДПИ по всем этим участкам перечислите в бюджет муниципального образования, в котором организация поставлена на учет в качестве плательщика НДПИ. Об этом сказано в письмах Минфина России от 12 декабря 2013 г. № 03-06-05-01/54697 и ФНС России от 7 апреля 2014 г. № ГД-4-3/6391.

Оформление платежного поручения

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Подробнее об этом см. Как правильно заполнить платежное поручение на уплату налогов (взносов).

Код ОКТМО укажите в соответствии с полученным организацией уведомлением о постановке на учет в инспекции в качестве плательщика НДПИ (форма 9-НДПИ-1).

Уплата при ликвидации

Если организация ликвидируется, обязанность по уплате НДПИ исполняет ликвидационная комиссия (п. 1 ст. 49 НК РФ). Она составляет промежуточный ликвидационный баланс, в котором отражаются все обязательства организации. Задолженность по налогам погашается только после того, как будут погашены:

– задолженность гражданам, перед которыми ликвидируемая организация несет ответственность за причинение вреда жизни или здоровью (например, организация должна возместить вред, причиненный здоровью при травме на производстве);

– долги по выплате авторских вознаграждений, выходных пособий и зарплаты сотрудникам;

– задолженность перед залогодержателями (за счет средств от продажи предмета залога).

Это следует из пункта 3 статьи 49 Налогового кодекса РФ и статьи 64 Гражданского кодекса РФ.

Уплата при реорганизации

Если происходит реорганизация, перечислить НДПИ необходимо:

– организации, возникшей при слиянии (п. 4 ст. 50 НК РФ);

– организации, возникшей при преобразовании (п. 9 ст. 50 НК РФ);

– организации, которая присоединила к себе другую организацию (п. 5 ст. 50 НК РФ);

– организациям, которые образовались при разделении (п. 6 ст. 50 НК РФ).

В последнем случае сумму НДПИ должна перечислить организация, на которую разделительным балансом возложена обязанность по уплате этого налога. Если разделительный баланс не позволяет определить ее, то по решению суда организации, возникшие при реорганизации в форме разделения, платят налог солидарно. Такой порядок вытекает из пункта 7 статьи 50 Налогового кодекса РФ.

При реорганизации в форме выделения обязанность по уплате налога к правопреемникам не переходит. Исключением является тот случай, когда в результате выделения реорганизованная организация не имеет возможности исполнить в полном объеме эту обязанность. В этом случае по решению суда выделившиеся организации могут солидарно нести обязанность по перечислению налогов. Такие правила установлены пунктом 8 статьи 50 Налогового кодекса РФ.

Налоговый период по НДПИ при реорганизации, создании или ликвидации организации согласуйте с налоговой инспекцией по месту учета (п. 4 ст. 55 НК РФ). Поскольку сроки уплаты налогов не изменяются, правопреемник должен перечислить НДПИ не позднее 25-го числа месяца, следующего за согласованным с налоговой инспекцией налоговым периодом (п. 3 ст. 50, ст. 344 НК РФ).

Ответственность

Внимание: если НДПИ перечислен в бюджет позже установленных сроков, то налоговая инспекция может начислить организации пени (ст. 75 НК РФ). Если неуплата (неполная уплата) налога выявлена в результате проверки, организация (ее сотрудники) может быть привлечена к налоговой, административной, а в некоторых случаях к уголовной ответственности (ст. 122 НК РФ, ст. 15.11 КоАП РФ, ст. 199 УК РФ).

Источник

Характеристика налога на добычу полезных ископаемых

Налог на добычу полезных ископаемых является федеральным налогом, который уплачивают юридические лица – организации и индивидуальные предприниматели, если их видами деятельности является добыча полезных ископаемых.

Регулируется налог на добычу полезных ископаемых главой 26 налогового Кодекса Российской Федерации. В частности, данной главой, определены субъекты и объекты налогообложения, сроки и порядок начисления и уплаты налога.

Все налогоплательщики налога на добычу полезных ископаемых обязаны встать на учет в налоговые органы по фактическому месту добычи в течение 30 календарных дней с даты государственной регистрации лицензии на пользование участком недр.

Если у предприятия есть несколько участков добычи полезных ископаемых, по разным районам, то постановка на учет должна быть в каждом таком районе.

Особенности исчисления налога на добычу полезных ископаемых

Замечание 1

Налог на добычу полезных ископаемых, соответственно оплачивают только предприятия, которые занимаются добычей полезных ископаемых.

Налоговой базой, является стоимость каждого вида добытых полезных ископаемых.

По истечении отчетного периода (месяца), налогоплательщиком определяется количество или объем добытых полезных ископаемых. Количество или объем могут определяться двумя методами:

Прямой метод.

Данный метод предусматривает определение количества или объема с помощью различных измерительных приборов.

Косвенный метод.

Данный метод применяют в случаях, когда исключена возможность использования прямого метода. Объем добытых полезных ископаемых определяется на основании показателей содержания объекта добычи в получаемом сырье. Например, по показателю доли в содержании.

Добыча драгоценных металлов и камней из россыпных, коренных и техногенных месторождений подразумевает определение количества добытого полезного ископаемого по химически чистому металлу.

Ставки налога на добычу полезных ископаемых разнообразны. Они отличаются, прежде всего, по виду полезных ископаемых.

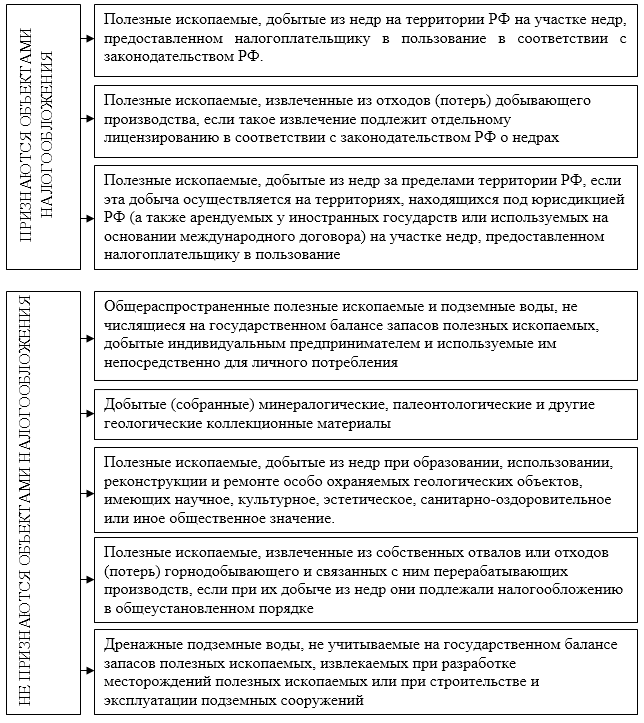

Определенную сложность вызывает признание объектов налогообложения налогом на добычу полезных ископаемых. Статьей 336 налогового Кодекса Российской Федерации определены следующие критерии признания/непризнания объекта налогообложения (Рис.1):

Рисунок 1. Критерии признания объектов налогообложения

Налоговым кодексом РФ предусмотрена система налоговых вычетов при определении налога. Налоговыми вычетами могут быть:

- материальные расходы предприятия;

- расходы предприятия на приобретение и (создание) имущества, подлежащего амортизации;

- расходы на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств.

Право на данные вычеты обязывает предприятия обеспечивать безопасные условия труда и их охрану.

Особенности бухгалтерского учета и отчетности налога на добычу полезных ископаемых

Для учета налога на добычу полезных ископаемых используется счет 68 «расчеты по налогам» – субсчет «Расчеты по налогу на добычу полезных ископаемых.

По итогам отчетного периода (месяца) бухгалтер определяет количество/объем добытых полезных ископаемых и к данному показателю применяет действующую ставку налога по данному виду полезного ископаемого.

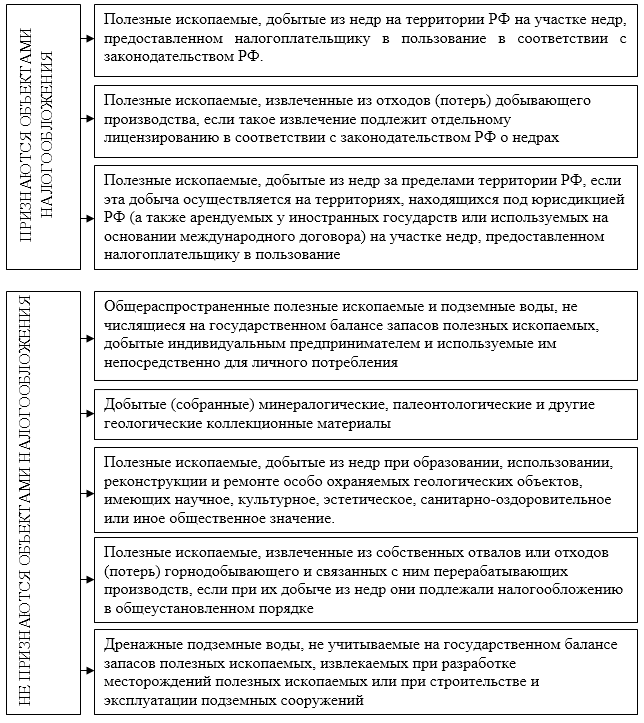

Полученная сумма начисленного налога относится в кредит счета 68. По дебету происходит отражение перечисления такого налога в бюджет, или применение налоговых вычетов (Табл.1):

Рисунок 2. Проводки по учету налога на добычу полезных ископаемых

По итогам отчетного месяца налогоплательщиками подается Налоговая декларация по налогу на добычу полезных ископаемых. Ее действующая форма – КНД 1151054 (Приложение N 1к приказу ФНС России от 14.05.2015 N ММВ-7-3/197@). Декларация содержит семь разделов.

Такая декларация подается не позднее последнего числа месяца, следующего за отчетным. Налоговая декларация также может быть представлена в электронном виде.

Предоставлять налоговую декларацию налогоплательщик обязан по месту добычи полезных ископаемых. Если таких мест у налогоплательщика несколько в разных районах, то декларация подается обособленно в каждый из них.

Платежи в бюджет налога на добычу полезных ископаемых должны перечисляться налогоплательщиков не позднее 25 числа месяца, следующего за отчетным.

Источник

В систему платежей за пользование недр включаются:

- разовые платежи при наступлении определенных событий, оговоренных в лицензии, в том числе при изменении границ участков недр, полученных в пользование;

- регулярные платежи за пользование недрами;

- сбор за участие в конкурсе (аукционе) на получение лицензии на недропользование.

Об этом сказано в пункте 1 статьи 39 Закона от 21 февраля 1992 г. № 2395-1.

Об отражении в учете сбора за участие в конкурсе (аукционе) см. Как отразить в учете расходы на получение лицензии на пользование недрами.

Бухучет

Расчеты по платежам за пользование недрами отражайте на счете 76 «Расчеты с прочими кредиторами». Дело в том, что отражать указанные суммы на счетах учета налогов некорректно, налоговым законодательством они не регулируются. Аналогичная точка зрения приведена в письме ФНС России от 11 января 2009 г. № ВЕ-20/3/2.

Для этого к счету 76 можно открыть отдельные субсчета:

- «Расчеты по разовым платежам за недропользование»;

- «Расчеты по регулярным платежам за недропользование».

Затраты на разовые и регулярные платежи относите в бухучете в состав расходов по обычным видам деятельности. Расходы списывайте в том отчетном периоде, в котором они имели место.

Дебет 20 (23, 25, 26, 29, 44) Кредит 76 субсчет «Расчеты по разовым (регулярным) платежам за недропользование»

– начислен разовый (регулярный) платеж за пользование недрами;

Дебет 76 субсчет «Расчеты по разовым (регулярным) платежам за недропользование»

Кредит 51

– перечислен разовый (регулярный) платеж за пользование недрами.

Такой порядок следует из положений пунктов 5 и 18 ПБУ 10/99, Инструкции к плану счетов (счета 20, 23, 25, 26, 29, 44, 51, 76).

ОСНО

Налоговый учет регулярных платежей и разовых платежей за пользование недрами различен. Рассмотрим каждый отдельно.

Как учитывать регулярные платежи

Регулярные платежи включайте в прочие расходы, связанные с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ).

Если организация применяет метод начисления, такие платежи признавайте в расходах единовременно в момент их начисления:

- установленный лицензией для разового платежа;

- в последний день отчетного квартала при начислении регулярного платежа.

Такой вывод следует из положений пункта 1, подпункта 1 пункта 7 статьи 272 и пункта 2 статьи 318 Налогового кодекса РФ и подтверждается Минфином России в письмах от 21 мая 2013 г. № 03-03-10/17856, от 14 марта 2013 г. № 03-06-05-01/7648, от 29 августа 2011 г. № 03-06-06-01/20, от 13 апреля 2011 г. № 03-03-06/1/237.

При кассовом методе регулярный платеж признавайте единовременно в момент перечисления его в бюджет (п. 3 ст. 273 НК РФ).

Как учитывать разовые платежи

Налоговый учет разового платежа за пользование недрами зависит от того, как установлен его размер: в результате аукциона, конкурса или нет. Рассмотрим это подробнее.

Ситуация: как при расчете налога на прибыль учесть разовый платеж за пользование недрами?

Если размер платежа установлен на аукционе, конкурсе, включите его в стоимость лицензии. В других случаях учитывайте платеж как отдельный прочий расход.

Специалисты Минфина России считают, что разовый платеж по результатам аукциона, конкурса связан с получением лицензии. На аукционе побеждает тот, кто предлагает самую большую сумму разового платежа. На конкурсе величина платежа тоже влияет на возможность выиграть лицензию (п. 70 и 113 Административного регламента, утвержденного приказом Минприроды России от 17 июня 2009 г. № 156). Поэтому организация, которая получила лицензию на конкурсе или аукционе, учитывать платеж должна в ее стоимости, а не как отдельный расход. Об этом говорят письма Минфина России от 23 октября 2015 г. № 03-03-06/1/61172, от 25 июня 2015 г. № 03-03-06/1/36750.

Подробно о порядке учета расходов на лицензию см. Как отразить в учете расходы на получение лицензии на пользование недрами.

Если организация получала лицензию без аукциона, конкурса, разовый платеж учитывать в ее стоимости не надо. Чиновники считают, что в таком случае платеж не связан с получением лицензии – от его размера не зависит возможность получить разрешение. Поэтому учтите его как отдельный прочий расход (подп. 49 п. 1 ст. 264 НК РФ). Об этом сказано в письмах Минфина России от 23 октября 2015 г. № 03-03-06/1/61172, от 25 июня 2015 г. № 03-03-06/1/36750, от 27 марта 2015 г. № 03-03-06/1/17157, от 23 июля 2013 г. № 03-03-06/1/28990.

НДС регулярные и разовые платежи за пользование недрами не облагаются. Это следует из положений подпункта 17 пункта 2 статьи 149 Налогового кодекса РФ и подтверждается в письме Минфина России от 21 января 2004 г. № 04-02-05/3/1

Пример отражения в бухучете и при налогообложении разовых и регулярных платежей за пользование недрами. Организация применяет общий режим налогообложения, использует метод начисления

ООО «Альфа» получило лицензию на геологическое изучение недр, разработку месторождений полезных ископаемых и сбор минералогических коллекционных материалов. В аукционе или конкурсе организация не участвовала.

Лицензия выдана 1 января 2015 года. Срок действия лицензии – до 31 декабря 2025 года.

Лицензией предусмотрен разовый платеж в сумме 1 500 000 руб. Срок платежа обусловлен началом ведения работ по разработке месторождений. Разведку месторождений на участке организация проводит с начала 2016 года. Годовой размер регулярных платежей за этот вид работ составляет 150 000 руб.

В учете бухгалтер «Альфы» сделал следующие проводки.

Январь 2016 года:

Дебет 20 Кредит 76 субсчет «Расчеты по разовым платежам за недропользование»

– 1 500 000 руб. – начислен разовый платеж за пользование недрами;

Дебет 76 субсчет «Расчеты по разовым платежам за недропользование» Кредит 51

– 1 500 000 руб. – перечислен разовый платеж.

Одновременно разовый платеж в полной сумме был признан бухгалтером в уменьшение базы для расчета налога на прибыль как прочий расход.

Ежеквартально начиная с I квартала 2016 года бухгалтер «Альфы» начисляет регулярный платеж за пользование недрами. При этом в учете на 30 апреля, 31 июля и 31 октября 2016 года делает следующие проводки:

Дебет 20 Кредит 76 субсчет «Расчеты по регулярным платежам за недропользование»

– 37 500 руб. (150 000 руб. : 4) – начислен регулярный платеж за пользование недрами.

Одновременно начисленный регулярный платеж бухгалтер «Альфы» признает в уменьшение базы для расчета налога на прибыль этого отчетного периода как прочий расход.

Перечисление регулярного платежа в бюджет бухгалтер «Альфы» отражает так:

Дебет 76 субсчет «Расчеты по регулярным платежам за недропользование» Кредит 51

– 37 500 руб. – перечислен в бюджет регулярный платеж.

УСН

Организации, которые добывают и реализуют полезные ископаемые (за исключением общераспространенных), применять упрощенку не вправе. Это следует из подпункта 8 пункта 3 статьи 346.12 Налогового кодекса РФ и подтверждается письмом Минфина России от 26 марта 2008 г. № 03-06-06-01/7.

Независимо от способа определения налоговой базы учесть в расходах регулярные и разовые платежи за пользование недрами нельзя. Поскольку при уплате налога с доходов такие расходы налоговую базу не уменьшают (п. 1 ст. 346.18 НК РФ). А если организация рассчитывает единый налог с разницы между доходами и расходами, платежи за пользование недрами она также учесть не может. Они не поименованы в закрытом перечне расходов, признаваемых при упрощенке. Воспользоваться нормой подпункта 22 пункта 1 статьи 346.16 Налогового кодекса РФ тоже нельзя, так как она применима только к налогам и сборам, регулируемым налоговым законодательством, а платежи за пользование недрами к ним не относятся.

ЕНВД

Добыча полезных ископаемых не относится к видам деятельности, подпадающим под обложение ЕНВД (п. 2 ст. 346.26 НК РФ). Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому если какой-либо вид деятельности организации переведен на ЕНВД, то на расчет ЕНВД платежи за пользование недрами не влияют.

Источник