Калькулятор срока полезного использования основных средств

Данный калькулятор рассчитывает суммы амортизации для целей налогообложения, согласно статье 259 НК РФ. Для целей налогообложения — то есть, для того, чтобы принимать их к вычету при исчислении НДФЛ.

Чтобы далеко не ходить, а иметь возможность припасть к первоисточнику прямо здесь, статья 259 НК РФ, по редакции которой был написан калькулятор, приведена ниже.

Расчет сумм амортизации для целей налогообложения

Первоначальная стоимость объекта амортизируемого имущества

Срок полезного использования, в месяцах

Точность вычисления

Знаков после запятой: 4

Норма амортизации в процентах, линейный метод

Норма амортизации в процентах, нелинейный метод

Суммы амортизации

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Статья 259 НК РФ — Методы и порядок расчета сумм амортизации

Федеральным законом от 6 июня 2005 г. N 58-ФЗ, вступающим в силу с 1 января 2006 г. и Федеральным законом от 27 июля 2006 г. N 144-ФЗ, вступающим в силу с 1 января 2007 г. и распространяющимся на правоотношения, возникшие с 1 января 2006 г., в статью 259 настоящего Кодекса внесены изменения:

- В целях настоящей главы налогоплательщики начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных настоящей статьей:

1) линейным методом;

2) нелинейным методом.

1.1. Налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств, суммы которых определяются в соответствии со статьей 257 настоящего Кодекса.

- Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно в порядке, установленном настоящей статьей. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств, которое в соответствии с настоящей главой подлежит амортизации, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных капитальных вложений, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

Начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

При расчете суммы амортизации налогоплательщиком не учитываются расходы на капитальные вложения, предусмотренные пунктом 1.1 настоящей статьи.

- Налогоплательщик применяет линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую — десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик вправе применять один из методов, указанных в пункте 1 настоящей статьи.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Начисление амортизации в отношении объекта амортизируемого имущества осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

- При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К = [1/n] х 100%,

где К — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

- При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

K=[2/n] x 100%,

где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисляемой за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

- Если организация в течение какого-либо календарного месяца была учреждена, ликвидирована, реорганизована или иначе преобразована таким образом, что в соответствии со статьей 55 настоящего Кодекса налоговый период для нее начинается либо заканчивается до окончания календарного месяца, то амортизация начисляется с учетом следующих особенностей:

1) амортизация не начисляется ликвидируемой организацией с 1-го числа того месяца, в котором завершена ликвидация, а реорганизуемой организацией — с 1-го числа того месяца, в котором в установленном порядке завершена реорганизация;

2) амортизация начисляется учреждаемой, образующейся в результате реорганизации организацией — с 1-го числа месяца, следующего за месяцем, в котором была осуществлена ее государственная регистрация.

Положения настоящего пункта не распространяются на организации, изменяющие свою организационно-правовую форму.

Федеральным законом от 19 июля 2007 г. N 195-ФЗ в пункт 7 статьи 259 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2008 г.

- В отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 2. Для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга), к основной норме амортизации налогоплательщик, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга), вправе применять специальный коэффициент, но не выше 3. Данные положения не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационным группам, в случае, если амортизация по данным основным средствам начисляется нелинейным методом.

Налогоплательщики, использующие амортизируемые основные средства для работы в условиях агрессивной среды и (или) повышенной сменности, вправе использовать специальный коэффициент, указанный в настоящем пункте, только при начислении амортизации в отношении указанных основных средств. В целях настоящей главы под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

Налогоплательщики — сельскохозяйственные организации промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе в отношении собственных основных средств применять к основной норме амортизации, выбранной самостоятельно с учетом положений настоящей главы, специальный коэффициент, но не выше 2.

Налогоплательщики — организации, имеющие статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны, вправе в отношении собственных основных средств к основной норме амортизации применять специальный коэффициент, но не выше 2.

В отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не более 3.

- Налогоплательщики, передавшие (получившие) основные средства, которые являются предметом договора лизинга, заключенного до введения в действие настоящей главы, вправе начислять амортизацию по этому имуществу с применением методов и норм, существовавших на момент передачи (получения) имущества, а также с применением специального коэффициента не выше 3.

Федеральным законом от 24 июля 2007 г. N 216-ФЗ в пункт 9 статьи 259 внесены изменения, вступающие в силу с 1 января 2008 г.

- По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 000 рублей и 800 000 рублей, основная норма амортизации применяется со специальным коэффициентом 0,5.

Организации, получившие (передавшие) указанные легковые автомобили и пассажирские микроавтобусы в лизинг, включают это имущество в состав соответствующей амортизационной группы и применяют основную норму амортизации (с учетом применяемого налогоплательщиком по такому имуществу коэффициента) со специальным коэффициентом 0,5.

Допускается начисление амортизации по нормам амортизации ниже установленных настоящей статьей по решению руководителя организации-налогоплательщика, закрепленному в учетной политике для целей налогообложения. Использование пониженных норм амортизации допускается только с начала налогового периода и в течение всего налогового периода.

При реализации амортизируемого имущества налогоплательщиками, использующими пониженные нормы амортизации, перерасчет налоговой базы на сумму недоначисленной амортизации против норм, предусмотренных настоящей статьей, в целях налогообложения не производится.

- Организация, приобретающая объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками.

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным или превышающим срок его полезного использования, определяемый классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

Исключен.

- Организация, получающая в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц объекты основных средств, бывшие в употреблении, вправе определять срок их полезного использования как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Федеральным законом от 27 июля 2006 г. N 144-ФЗ статья 259 настоящего Кодекса дополнена пунктом 15, вступающим в силу с 1 января 2007 г.

- Организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный настоящей статьей порядок амортизации в отношении электронно-вычислительной техники. В этом случае расходы указанных организаций на приобретение электронно-вычислительной техники признаются материальными расходами налогоплательщика в порядке, установленном подпунктом 3 пункта 1 статьи 254 настоящего Кодекса. Для целей настоящего пункта организациями, осуществляющими деятельность в области информационных технологий, признаются организации, указанные в пунктах 7 и 8 статьи 241 настоящего Кодекса.

Источник

Линейный способ — самый популярный и удобный для начисления амортизации объектов ОС. Предлагаем рассчитать размеры отчислений с помощью представленного калькулятора.

Для расчета достаточно указать первоначальную стоимость основного средства и срока полезного использования. Вычисления проводятся автоматически в онлайн режиме.

Как рассчитать отчисления для основных средств в онлайн режиме?

Линейный метод применяется как в бухгалтерском, так и налоговом учете. Характеризуется равномерным списанием стоимости ОС в процессе всего периода службы.

Данный способ удобно использовать для основных средств с длительным сроком полезного использования, а также для объектов ОС, которые медленно теряют свои эксплуатационные свойства в процессе применения.

Чтобы рассчитать амортизацию линейным способом следует в учетной политике указать свой выбор. Для бухгалтерских целей метод нужно применять для группы однородных активов, в налоговых — для всех имеющихся основных средств.

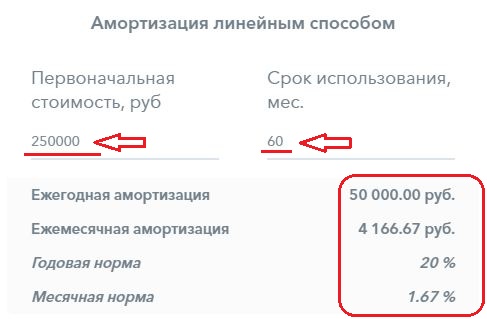

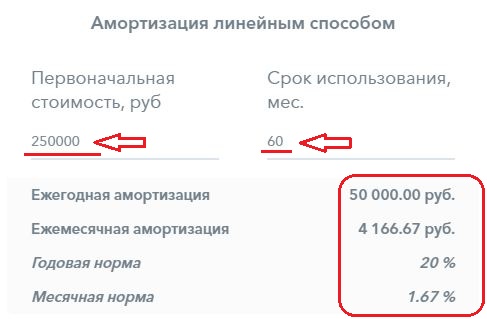

Чтобы калькулятор провел онлайн расчет амортизационных начислений, достаточно заполнить два поля формы.

Инструкция по использованию

Чтобы рассчитать амортизацию линейным способом в онлайн калькуляторе следует заполнить два шага.

Шаг 1. Внести в левое поле первоначальную стоимость.

Этот параметр рассчитывается в момент принятия оборудования к учету, представляет собой сумму всех затрат по приобретению. По первоначальной стоимости актив учитывается на счете 01. В калькулятор данный показатель вносится в рублях.

Шаг 2. Указать в правом поле срок полезного использования в месяцах.

В налоговом учете СПИ задается в соответствии с амортизационной группой, в которую входит основное средство.

В бухгалтерском — можно устанавливать самостоятельно, ориентируясь на специфику применения, условия эксплуатации, планируемый срок службы. Можно в бухучете принять такой же период полезного использования, как и в налоговом учете.

В форму онлайн калькулятора СПИ следует внести в месяцах.

После заполнения двух полей проводится автоматический онлайн расчет амортизации, а также сопутствующих параметров.

В итоге расчета калькулятором можно увидеть:

- размер ежегодных амортизационных отчислений при линейном способе списания ОС;

- величину ежемесячных начислений;

- годовую и месячную норму амортизации.

В течение всего срока службы амортизация начисляется равными суммами. Проводки по начислению можно посмотреть здесь.

Формулы для расчета прямолинейным методом

В работе онлайн калькулятора заложены следующие формулы для расчета:

В целях бухгалтерского учета:

Годовая норма = 100% / СПИ в годах,

Месячная норма = Годовая норма / 12 мес.,

Годовая амортизация = Первоначальная стоимость * Годовая норма в процентах,

Месячная амортизация = Годовая А. / 12 мес.[

В целях налогового учета:

Месячная норма = 100% / СПИ в месяцах,

Месячная амортизация = Первоначальная стоимость * Месячная норма.

Порядок применения линейного способа.

Пример

Исходные данные:

Принят к учету офисные стол, сумма всех расходов без НДС 250 000 руб., по этой стоимости основное средство приходуется.

Срок использования установлен 5 лет (60 месяцев).

В учетной политике прописан линейный способ списания ОС.

Как рассчитать:

В онлайн калькулятор следует подставить следующие значения:

- в левое поле — 250 000;

- в правое поле — 60.

Результат расчета:

То есть каждый месяц в течение пяти лет организация будет относить в расходы сумму амортизационных отчислений в размере 4166,67 руб. Каждый год будет списываться 20% стоимости основного средства, каждый месяц = 1,67%.

Источник

Организация определяет срок полезного использования основного средства, чтобы в бухгалтерском и налоговом учете начислить амортизацию. С 12 мая 2018 года бухгалтеры применяют обновленную Классификацию основных средств. Расскажем подробнее, что изменилось и как определять амортизационные группы в 2019 году.

Классификатор основных средств. Что изменилось?

Экспресс-курсы

Интенсивы по горячим темам в Контур.Школе

Расписание

Основные средства (ОС) организации в зависимости от срока полезного использования (СПИ) для целей налогообложения прибыли относят к той или иной амортизационной группе (п. 1 ст. 258 НК РФ). Срок полезного использования ОС организация определяет сама с учетом классификации, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (Постановление № 1).

В 2018 году изменились все амортизационные группы классификации, кроме первой. Изменения действуют на правоотношения, возникшие с 1 января 2018 года.

Больше всего поправок — в подразделе «Сооружения и передаточные устройства» второй-десятой групп. Расширен перечень основных средств подраздела «Машины и оборудование» второй и девятой групп.

Классификатор основных средств по амортизационным группам с примерами ОС:

| Номер амортизационной группы | Срок полезного использования ОС | Пример ОС, относящихся к группе амортизации |

|---|---|---|

| 1 | От 1 года до 2 лет включительно | Машины и оборудование общего назначения |

| 2 | Свыше 2 лет до 3 лет включительно | Насосы для перекачки жидкостей |

| 3 | Свыше 3 лет до 5 лет включительно | Радиоэлектронные средства связи |

| 4 | Свыше 5 лет до 7 лет включительно | Ограды (заборы) и ограждения железобетонные |

| 5 | Свыше 7 лет до 10 лет включительно | Сооружения лесной промышленности |

| 6 | Свыше 10 лет до 15 лет включительно | Скважина водозаборная |

| 7 | Свыше 15 лет до 20 лет включительно | Канализация |

| 8 | Свыше 20 лет до 25 лет включительно | Конденсатопровод и продуктопровод магистральные |

| 9 | Свыше 25 лет до 30 лет включительно | Здания (кроме жилых) |

| 10 | Свыше 30 лет | Жилые здания и сооружения |

Общероссийский классификатор основных фондов (ОКОФ), по которому определяют амортизационную группу ОС, — без изменений. С 1 января 2017 года действует ОКОФ ОК 013-2014 (СНС 2008), утвержденный приказом Росстандарта от 12.12.2014 № 2018-ст. Этот же классификатор будет действовать в 2019 году.

Как определить срок полезного использования ОС

Этап 1 — установите амортизационную группу основного средства по классификации, утвержденной Постановлением № 1

Классификация ОС — это таблица, в которой для каждой амортизационной группы перечислены наименования входящих в нее ОС и соответствующие коды Общероссийского классификатора основных фондов.

Для целей налогового учета по классификации ОС определяют:

- амортизационную группу, к которой относится ОС. Все амортизируемое имущество объединяется в 10 амортизационных групп в зависимости от срока полезного использования имущества (п. 3 ст. 258 НК РФ). Амортизационные группы также важны для того, чтобы определить размер амортизационной премии, которая может быть применена по конкретному ОС;

- срок полезного использования должен быть в установленных для каждой амортизационной группы пределах (Письмо Минфина России от 06.07.2016 № 03-05-05-01/39563). Выбирайте любой срок в пределах СПИ, например наименьший, чтобы быстрее списать стоимость ОС на расходы (Письмо Минфина РФ от 06.07.2016 № 03-05-05-01/39563).

В классификации можно установить целую группу ОС. Расшифровка группы представлена в ОКОФ.

Определите амортизационную группу основного средства так:

- В первой графе ОКОФ найдите вид имущества, к которому относится ОС (9 цифр).

- Проверьте в первой графе классификации ОС код, указанный в ОКОФ.

- Если есть код в классификации ОС, посмотрите, к какой амортизационной группе ОС относится.

Если кода в классификации ОС нет, определите амортизационную группу одним из способов:

Способ 1 — по коду подкласса имущества

Код подкласса имущества отличается от кода вида имущества тем, что седьмая цифра в нем — всегда ноль. Например, роторный насос относится к подклассу 14 2912010 (насосы центробежные, поршневые и роторные). Если и этого кода в классификации ОС нет, определите амортизационную группу вторым способом.

Способ 2 — по коду класса имущества

Класс имущества отличается от кода вида имущества тем, что седьмая, восьмая и девятая цифры в нем — всегда нули. Например, роторный насос относится к классу 14 2912000 (насосы и оборудование компрессорное).

Пример. Определение амортизационной группы по коду ОКОФ

Код роторного насоса по ОКОФ — 14 2912113. В Классификации ОС такой код, а также код подкласса 14 2912010 (насосы центробежные, поршневые и роторные) не указаны. Однако в ней есть код класса 14 2912000 (насосы и оборудование компрессорное). Он относится к третьей амортизационной группе (имущество со сроком полезного использования свыше трех лет до пяти лет включительно). Значит, роторный насос надо включить в третью амортизационную группу.

Этап 2. Обратитесь к технической документации

Если основное средство в классификации и ОКОФ не упоминается, установите СПИ из срока эксплуатации ОС, указанного в технической документации или рекомендациях производителя (п. 6 ст. 258 НК РФ, Письмо Минфина России от 18.06.2018 № 03-03-20/41332).

Этап 3. Зафиксируйте СПИ в инвентарной карточке учета ОС (форма № ОС-6)

Если налоговый и бухгалтерский СПИ разные, то раздел 2 формы № ОС-6 дополните соответствующей графой.

Пример. Организация приобрела грузовую «Газель» (грузоподъемность 1,5 тонны). Определим СПИ автомобиля.

Согласно классификации ОС, грузовые автомобили общего назначения грузоподъемностью свыше 0,5 и до 5 т включительно входят в 4-ю амортизационную группу. Диапазон СПИ для 4-й амортизационной группы — свыше 5 и до 7 лет включительно. Следовательно, минимально возможный СПИ в месяцах — 61 (5 лет x 12 мес. + 1 мес.), максимальный — 84 мес. (7 лет x 12 мес.). Организация вправе установить любой СПИ автомобиля в диапазоне от 61 до 84 месяцев включительно.

Обратите внимание при учете ОС

- В налоговом учете стоимостной критерий для признания объекта ОС — 100 000 руб., в бухгалтерском учете — 40 000 руб.

- Бухгалтерский учет основных средств в 2019 году ведите в том же порядке, что и ранее: принимайте к учету ОС на дату доведения до состояния готовности к эксплуатации. Если вы продаете ОС, то полученное вознаграждение включайте в доходы, а остаточную стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов.

- В бухгалтерском учете организация не обязана придерживаться амортизационных групп, но для удобства может определять срок по классификации основных средств. Это удобно, так как сближает бухгалтерский учет с налоговым.

- Если объект соответствует всем критериям, поименованным в п. 4 ПБУ 6/01, то в бухгалтерском учете его сразу следует перевести в состав основных средств, то есть оприходовать на 01 счет. Фактическое использование объекта, в отличие от налогового учета, необязательно.

Источник