Изменение срока полезного использования основных средств мсфо

Основными вопросами, рассматриваемыми в МСФО (IAS) 16, являются признание основных средств, их оценка на момент и после признания, обесценение основных средств (хотя существует IAS 36, который полностью посвящен вопросам обесценения, в т.ч. основных средств) и прекращение признания.

Признание основных средств.

[см. параграфы IAS 16:7 – 14]

Основные средства (англ. ‘property, plant and equipment’) – это материальные активы, предназначенные для использования в производстве, поставки товаров или оказания услуг, для сдачи в аренду другим лицам или для административных целей; при этом ожидается, что они будут использоваться более одного периода.

[см. определение в параграфе IAS 16:6]

В МСФО (IAS) 16 указано, что стоимость объекта основных средств признается в качестве актива, только в том случае, если:

- объект соответствует определению основных средств;

- признается вероятность того, что компания получит будущие экономические выгоды, связанные с этим объектом; а также

- стоимость объекта может быть надежно оценена.

Этот принцип признания применяется ко всем издержкам в момент их возникновения, которые связаны с приобретением или строительством объекта основных средств, при первоначальном его учете и впоследствии, при добавлении или замене его компонентов или комплексном обслуживании.

Затраты, формирующие первоначальную стоимость.

[см. параграф IAS 16:11]

Некоторые объекты основных средств могут быть нужны компании по соображениям безопасности или охраны окружающей среды.

Хотя они не могут напрямую увеличить будущие экономические выгоды, их наличие неизбежно для получения будущих экономических выгод от других активов и, следовательно, они должны быть признаны в качестве актива.

Например, станция очистки воды может потребоваться химическому производителю, чтобы получить право на некоторые технологические процессы.

Последующие затраты.

[см. параграфы IAS 16:12 – 14]

Регулярное обслуживание актива признается в составе прибылей и убытков по мере возникновения, поскольку оно просто поддерживает (не повышает) способность актива приносить будущие экономические выгоды.

Однако некоторые компоненты объекта основных средств могут потребовать замены через регулярные промежутки времени, например, интерьеры и оборудование самолетов.

В таком случае предприятие прекращает признание старого компонента в балансовой стоимости актива и признает стоимость нового компонента. То же самое относится к комплексным проверкам на неисправности, капитальному ремонту и аналогичным действиям.

Первоначальная оценка стоимости основных средств.

[см. параграфы IAS 16:15 – 28]

Объект основных средств, который признается в качестве актива, оценивается по его первоначальной стоимости (англ. ‘cost’).

Стоимость объекта основных средств при первоначальной оценке включает:

- цену его приобретения, включая импортные пошлины и налоги на покупку, после вычета торговых скидок;

- любые издержки, непосредственно связанные с доставкой актива в место эксплуатации и подготовкой его к эксплуатации. Примерами таких затрат являются: затраты на подготовку площадки, стоимость доставки, установки и сборки и т. д.

- первоначальную оценку затрат на демонтаж, удаление объекта и восстановление участка, на которой он расположен.

Стоимость объекта основных средств представляет собой эквивалент денежной стоимости на дату признания.

Если платеж выходит за пределы обычных условий кредитования, разница между эквивалентом денежной стоимости и суммой платежа признается в качестве процентного расхода (если только такие проценты капитализируются в соответствии с МСФО (IAS) 23 «Затраты по заимствованиям» ).

Если актив приобретается в обмен на другой немонетарный актив, первоначальная стоимость будет оцениваться по справедливой стоимости, кроме следующих случаев:

- в операции обмена отсутствует коммерческий характер или

- справедливую стоимость активов (переданного и полученного) невозможно надежно оценить.

Если приобретенный актив не оценивается по справедливой стоимости, то его первоначальная стоимость оценивается по балансовой стоимости переданного актива.

[см. параграф IAS 16:24]

Последующая оценка.

[см. параграфы IAS 16:29 – 66]

Предприятие может выбрать 2 модели учета для своих основных средств:

- Модель учета по первоначальной стоимости (‘cost model’). Предприятие должно учитывать актив по его себестоимости за вычетом накопленной амортизации и любых накопленных убытков от обесценения.

- Модель учета по переоцененной стоимости (‘revaluation model’). Предприятие должно учитывать актив по переоцененной стоимости. Переоцененная стоимость представляет собой справедливую стоимость на дату переоценки за вычетом последующей накопленной амортизации и последующих накопленных убытков от обесценения.

Предприятие должно переоценивать свои активы с достаточно регулярно, чтобы их балансовая стоимость не отличалась существенным образом от их справедливой стоимости на конец отчетного периода. При переоценке объекта основных средств переоценивается весь класс основных средств, к которому принадлежит этот актив.

Изменение балансовой стоимости актива в результате переоценки следует рассматривать следующим образом:

Изменение балансовой стоимости | Где | Относится |

|---|---|---|

Увеличение | Прочий совокупный доход (статья «положительная разница от переоценки») | Прибыль или убыток |

Уменьшение | Прибыль или убыток | Прочий совокупный доход, если уменьшает ранее признанную положительную разницу от переоценки |

Амортизация (обе модели).

[см. параграфы IAS 16:43 – 62A]

Амортизация определяется как систематическое распределение амортизируемой суммы актива в течение срока его полезного использования.

Объекты основных средств обычно амортизируются для поддержания принципа соответствия (‘matching principle’) – поскольку они действуют более 1 года, они помогают в получении доходов более чем 1 год, и поэтому их стоимость должна быть распределена среди этих лет, чтобы соответствовать доходам, которые они помогают производить.

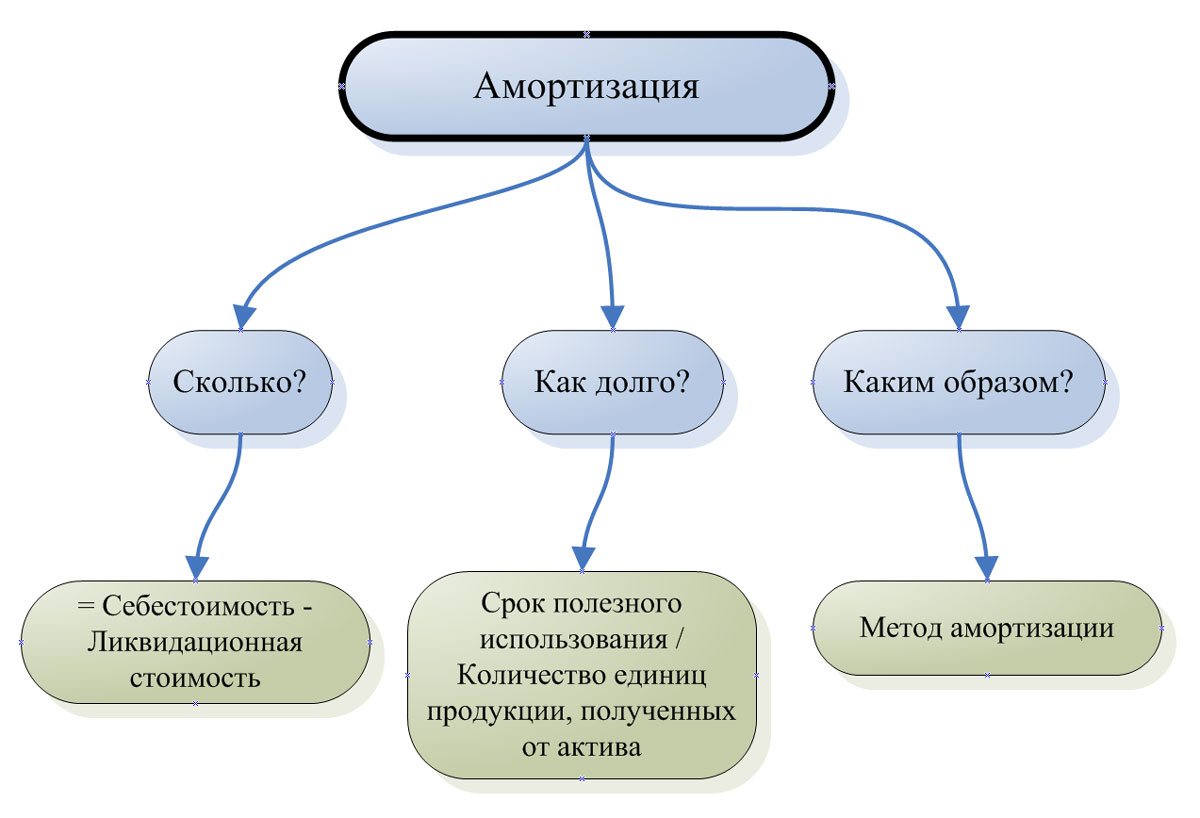

Если вы имеете дело с амортизацией, обратите внимание на 3 основные вещи:

1. Амортизируемая величина (‘depreciable amount’): Амортизируемая величина актива – это СКОЛЬКО вы собираетесь обесценивать. Т.е зто первоначальная стоимость актива за вычетом ее ликвидационной стоимости (‘residual value’).

[см. определение в параграфе IAS 16:6]

2. Период амортизации (‘depreciation period’): Период амортизации – это КАК ДОЛГО вы собираетесь обесценивать актив. Т.е это срок полезного использования (‘useful life’).

[см. определение в параграфе IAS 16:6]

Срок полезного использования актива – это период, в течение которого, как ожидается, компания сможет использовать актив; или это количество единиц продукции или аналогичных единиц, которые компания ожидает получить в результате использования актива.

МСФО (IFRS) 16 перечисляет несколько факторов, которые должны учитываться при определении срока полезного использования: срок полезного использования и ликвидационная стоимость актива должны пересматриваться по крайней мере ежегодно – на дату окончания отчетного года.

[см. параграф IAS 16:51]

Если есть изменения в ожиданиях по сравнению с предыдущими оценками, то изменение должно учитываться как изменение учетной оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки» .

Компания должна учитывать следующие факторы при определении срока полезного использования:

- предполагаемый объем использования актива,

- предполагаемый физический износ,

- моральное или коммерческое устаревание актива и

- правовые и аналогичные ограничения на использование актива.

[см. параграф IAS 16:56]

3. Метод амортизации (‘depreciation method’): метод амортизации – это то, КАКИМ ОБРАЗОМ вы собираетесь обесценивать актив.

[см. параграфы IAS 16:60 – 62A]

Используемый метод амортизации должен отражать модель, в соответствии с которой будущие экономические выгоды актива будут потребляться предприятием.

Компания может выбрать один трех методов амортизации:

- линейный метод,

- метод уменьшающегося остатка и

- производственный метод (метод списания стоимости пропорционально объему продукции, англ. ‘units of production method’).

Выбранный метод пересматривается, по крайней мере, в конце каждого финансового года. При изменении модели использования актива метод амортизации должен быть изменен, и должен учитываться как изменение бухгалтерской оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки».

Амортизация признается в отчете о прибылях и убытках, если она не капитализируется в балансовой стоимости другого актива (например, в товарно-материальных запасах или в другом объекте основных средств).

Каждый компонент объекта основных средств со стоимостью, которая имеет значительный вес в общей стоимости объекта, амортизируется отдельно. Например, стоимость салона самолета может быть амортизирована отдельно от оставшейся стоимости самолета.

Амортизация основных средств.

Амортизация основных средств.

Обесценение актива.

[см. параграф IAS 16:63]

Здесь МСФО (IAS) 16 обращается к другому стандарту, МСФО (IAS) 36 «Обесценение активов», который предписывает правила пересмотра балансовой стоимости активов, определения их возмещаемой стоимости и убытка от обесценения, признания и возмещения убытков от обесценения и т. д.

[см. также полный текст стандарта IAS 36]

МСФО (IAS) 16 устанавливает, что компенсация от третьих лиц за обесцененные или утерянные основные средства, включается в состав прибыли или убытка, когда компенсация становится дебиторской задолженностью.

Например, требование о возмещении ущерба по застрахованному имуществу от страховой компании признается в прибыли или убытке, когда страховая компания принимает требование и одобряет страховое возмещение (после соответствующей процедуры, предусмотренной договором страхования).

Прекращение признания объекта основных средств.

[см. параграфы IAS 16:67 – 72]

МСФО (IAS) 16 предписывает прекратить признание балансовой стоимости объекта основных средств:

- при его выбытии;

- или когда ожидаемые экономические выгоды от его использования или удаления более не ожидаются.

Доходы (не классифицированные как выручка!) или расходы, возникающие в результате прекращения признания объекта основных средств, включаются в состав прибыли или убытка.

Прибыль или убыток от прекращения признания рассчитывается как чистый доход от выбытия (как правило, доход от продажи актива) за вычетом балансовой стоимости актива.

Когда прекращать признание объекта основных средств?

Когда прекращать признание объекта основных средств?

Источник

ФОНД «НАЦИОНАЛЬНЫЙ НЕГОСУДАРСТВЕННЫЙ

РЕГУЛЯТОР БУХГАЛТЕРСКОГО УЧЕТА

«БУХГАЛТЕРСКИЙ МЕТОДОЛОГИЧЕСКИЙ ЦЕНТР»

(ФОНД «НРБУ «БМЦ»)

Разработана

Некоммерческой организацией

ФОНД «НРБУ «БМЦ»

Принята Комитетом по рекомендациям 2009-05-27

Утверждена в итоговой редакции 2009-07-10

РЕКОМЕНДАЦИЯ Р-6/2009 КпР

«ИЗМЕНЕНИЕ СРОКА ПОЛЕЗНОГО ИСПОЛЬЗОВАНИЯ ОСНОВНЫХ СРЕДСТВ В ТЕЧЕНИЕ ЭКСПЛУАТАЦИИ»

ТОЛКУЕМЫЕ НОРМАТИВНЫЕ ДОКУМЕНТЫ

Основные толкуемые документы:

ПБУ 6/2001 «Учет основных средств» Утверждено приказом Минфина РФ от 30.03.2001 №26н, с изменениями от 18.05.2002 №45н, от 12.12.2005 №147н, от 18.09.2006 №116н, от 27.11.2006 №156н

ПБУ 21/2008 «Изменения оценочных значений» Утверждено приказом Минфина РФ от 06.10.2008 №106н

Прочие применяемые документы:

- ПБУ 1/2008 «Учетная политика организации» Утверждено приказом Минфина РФ от 06.10.2008 №106н

ПБУ 14/2007 «Учет нематериальных активов» Утверждено приказом Минфина РФ от 27.12.2007 №153н

СФЕРА ПРИМЕНЕНИЯ

Настоящая Рекомендация применяется для расчёта амортизационных отчислений по основным средствам в целях бухгалтерского учёта и бухгалтерской (финансовой) отчётности.

Настоящая Рекомендация действует с момента его публикации до момента принятия нормативного правового акта (актов), которым будет урегулирована проблема, являющаяся предметом настоящей Рекомендации.

ОПИСАНИЕ ПРОБЛЕМЫ

В соответствии с первым абзацем пункта 20 ПБУ 6/01 срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Указанная норма содержит правило первоначального установления срока полезного использования (далее по тексту — СПИ), но не говорит о том, должен ли изначально установленный СПИ быть окончательным, или он подлежит изменению.

В соответствии с последним абзацем того же пункта 20 ПБУ 6/01, в случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации, организацией пересматривается срок полезного использования по этому объекту.

Указанная норма описывает случай изменения СПИ, но не говорит о том, является ли данный случай единственно возможным. По поводу пересмотров СПИ в результате других причин, правила отсутствуют — нет ни запрета, ни разрешения, ни предписания.

Согласно пункту 3 ПБУ 21/08, СПИ основных средств является оценочным значением. В свою очередь, исходя из пункта 2 того же ПБУ 21/08, изменением оценочного значения является корректировка величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод. Эти нормы свидетельствуют о том, что появление новой информации также является основанием для изменения СПИ в течение эксплуатации ОС.

СПИ — это прогнозная характеристика. Если с течением времени при изменении условий эта характеристика уточняется, то финансовая картина становится более достоверной. Тем не менее, в российской учётной практике изначально установленный срок полезного использования почти никогда не пересматривается. Зачастую правило об установлении СПИ в момент принятия к учёту основного средства трактуется как запрет на его дальнейший пересмотр, а возможность увеличения СПИ в результате модернизации трактуется, как исключительный случай изменения СПИ. Такая учётная практика приводит к снижению информативности отчётных показателей и ухудшению качества бухгалтерской отчётности.

Указанные аргументы свидетельствуют о том, что существующая практика бухгалтерского учёта не согласуется с требованиями ПБУ, и кроме того, снижает качество бухгалтерской отчётности.

РЕШЕНИЕ

1. Абзацем первым пункта 20 ПБУ 6/01 установлено правило первичного определения СПИ основных средств, которое никак не ограничивает последующий пересмотр СПИ. Случай пересмотра СПИ, названный в последнем абзаце пункта 20 ПБУ 6/01, не является единственно возможным случаем изменения СПИ основных средств.

2. СПИ основных средств подлежит пересмотру как минимум на ежегодной основе. Пересмотр не означает непременное изменение СПИ. Организация должна убедиться, не возникло ли необходимости изменения. Для этой цели организация рассматривает режим эксплуатации, способы использования, естественные условия, системы проведения ремонта, нормативно-правовые и другие ограничения, намерения руководства организации, физический или моральный износ объектов и другие актуальные параметры и сравнивает их с данными, которые учитывались при предыдущем установлении СПИ. В случаях, когда текущая информация свидетельствует о существенном изменении указанных параметров, СПИ основных средств изменяется соответствующим образом (в том числе, как в сторону увеличения, так и в сторону уменьшения). Организация может проводить процедуры пересмотра СПИ основных средств в рамках регулярной инвентаризации основных средств. Однако, частота проведения инвентаризации не должна служить основанием для пересмотра СПИ реже, чем один раз в год.

3. Изменение СПИ отражается в бухгалтерском учёте как изменение оценочного значения в соответствии с ПБУ 21/08. Это означает, что при изменении СПИ, амортизация, начисленная за предыдущие периоды, не пересчитывается. При этом остаточная стоимость распределяется на оставшийся новый срок полезного использования в соответствии с выбранным методом амортизации.

4. Момент начала начисления амортизации по новому графику в связи с изменением СПИ выбирается организацией самостоятельно и закрепляется в учетной политике. Рекомендуется во всех случаях отражать изменение СПИ в учёте с начала отчётного года, в котором произошло изменение. Амортизация за истекшие месяцы текущего года пересчитывается в соответствии с новым СПИ, что не является ретроспективным пересчётом, а является отражением изменения оценочного значения в текущем периоде.

Если изменение СПИ является результатом наступления разового события, такого как перевод объектов в агрессивную среду, принятие ограничивающих нормативных документов, введение налогов или пошлин, решения руководства по графику обновления основных фондов и т.п., амортизация по новому графику может начисляться с 1 числа месяца, следующего за месяцем, в котором произошло событие без пересчёта истекших месяцев текущего года.

Изменение СПИ основных средств может быть обусловлено постепенным обновлением информации, когда организация фиксирует сроки фактического прекращения эксплуатации или выбытия основных средств такого же класса и таким образом обнаруживает, что изначально заданный СПИ для этого класса объектов отличается от фактического.

Если сбор такой информации был завершён к концу отчётного года, а пересчёт амортизации за истекшие месяцы текущего года является трудоёмким и снижающим надёжность информации, организация может начать начислять амортизацию по новому графику с 1 января года, следующего за годом изменения СПИ.

5. СПИ пересматривается в отношении всей группы объектов основных средств, имеющих сходные амортизационные характеристики. Под амортизационными характеристиками понимаются факторы, указанные в пункте 2 настоящей Рекомендации. Если физически совершенно одинаковые основные средства эксплуатируются в разных условиях, то для целей настоящей Рекомендации их следует считать группами основных средств, обладающих разными амортизационными характеристиками.

ОСНОВА ДЛЯ ВЫВОДОВ

Определение СПИ при принятии объекта основных средств к бухгалтерскому учету согласно первому абзацу пункта 20 ПБУ 6/01 не может трактоваться как окончательное, хотя бы в силу того, что в последнем абзаце этого же пункта указан случай изменения СПИ.

Но и этот случай не может рассматриваться как единственно возможный, поскольку формулировки норм об этом не свидетельствуют. В противном случае в разделе III ПБУ 6/01 должна была присутствовать норма, аналогичная пункту 14 ПБУ 6/01, согласно которому стоимость основных средств, в которой они приняты к бухгалтерскому учёту, не подлежит изменению, кроме специально названных случаев.

Стоимость объекта наряду с его сроком полезного использования является бухгалтерским параметром основного средства, определяемым при принятии объекта к бухгалтерскому учету. Наличие ограничений по дальнейшему изменению стоимости и отсутствие аналогичных ограничений по дальнейшему изменению СПИ свидетельствует о том, что СПИ в отличие от первоначальной стоимости рассматривается как постоянно меняющаяся характеристика.

В том же пункте 20 ПБУ 6/01 перечислены параметры, которыми организация должна обосновывать определение СПИ основных средств: ожидаемый срок использования объекта в соответствии с ожидаемой производительностью или мощностью, ожидаемый физический износ, зависящий от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта; нормативно-правовые и другие ограничения использования этого объекта (например, срок аренды). Ни один из указанных параметров не является статичным. Все они постоянно меняются в ходе ведения хозяйственной деятельности организацией, и в течение СПИ одного объекта они могут поменяться неоднократно. В этой связи было бы нелогичным предполагать, что ПБУ требует принимать во внимание данные параметры только в начале эксплуатации объекта и игнорировать текущие данные.

СПИ основных средств прямо назван в качестве примера оценочного значения в пункте 3 ПБУ 21/08. В пункте 2 того же ПБУ 21/08 корректировка величины, отражающей погашение стоимости актива, названа в качестве примера изменения оценочного значения. Такая корректировка обусловлена появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод. В целях правильного понимания положений нормативных актов следует исходить из такого варианта их толкования, который снимает противоречия и разночтения.

Указанные нормы ПБУ 21/08 не противоречат ПБУ 6/01 только при условии, что отсутствие положений об изменении СПИ в ПБУ 6/01 в течение эксплуатации ОС рассматривается не как запрет на такое изменение, а напротив — как необходимость такого изменения.

При ином толковании ПБУ 21 противоречит ПБУ 6.

В соответствии с пунктом 7.1 ПБУ 1/08 в случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, то организация разрабатывает соответствующий способ исходя из требований, установленных законодательством Российской Федерации о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в пунктах 5 и 6 настоящего Положения, использует последовательно следующие документы:

а) международные стандарты финансовой отчетности;

б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам;

в) рекомендации в области бухгалтерского учета.

В рассматриваемой ситуации при отсутствии специальных правил в ПБУ 6/01 оба источника, названные в подпунктах а) и б), приводят к одинаковому решению — необходимости регулярного пересмотра СПИ основных средств.

Международная практика бухгалтерского учёта, формализованная в международных стандартах финансовой отчётности (МСФО), строится на необходимости регулярного пересмотра СПИ основных средств, что закреплено в § 51 IAS 16 «Основные средства». При отсутствии специальных правил в ПБУ 6/01, организация, согласно пункту 7.1 ПБУ 1/08, должна руководствоваться нормами МСФО.

В соответствии с пунктом 27 ПБУ 14/07, срок полезного использования нематериального актива ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года как изменения в оценочных значениях.

Организация обязана применить данную норму ПБУ 14/07 в отношении основных средств, как аналогичную, в связи с тем, что данный вопрос в ПБУ 6/01 не рассматривается.

Третьим источником, названным в подпункте в) пункта 7.1 ПБУ 1/08, является настоящая Рекомендация.

Источник